新闻动态

IPO大爆发,医疗行业沸腾了

浏览次数:427 发布时间:2022-07-07 09:54:45

“报复性”IPO正在开启。

就在6月27日到7月3日的一周里,科创板、创业板新增受理企业达到了创记录的126家,且有5家企业成功过会:一下喷涌的IPO热潮,给已经疲软了一段时间的二级市场带来了积极信号。

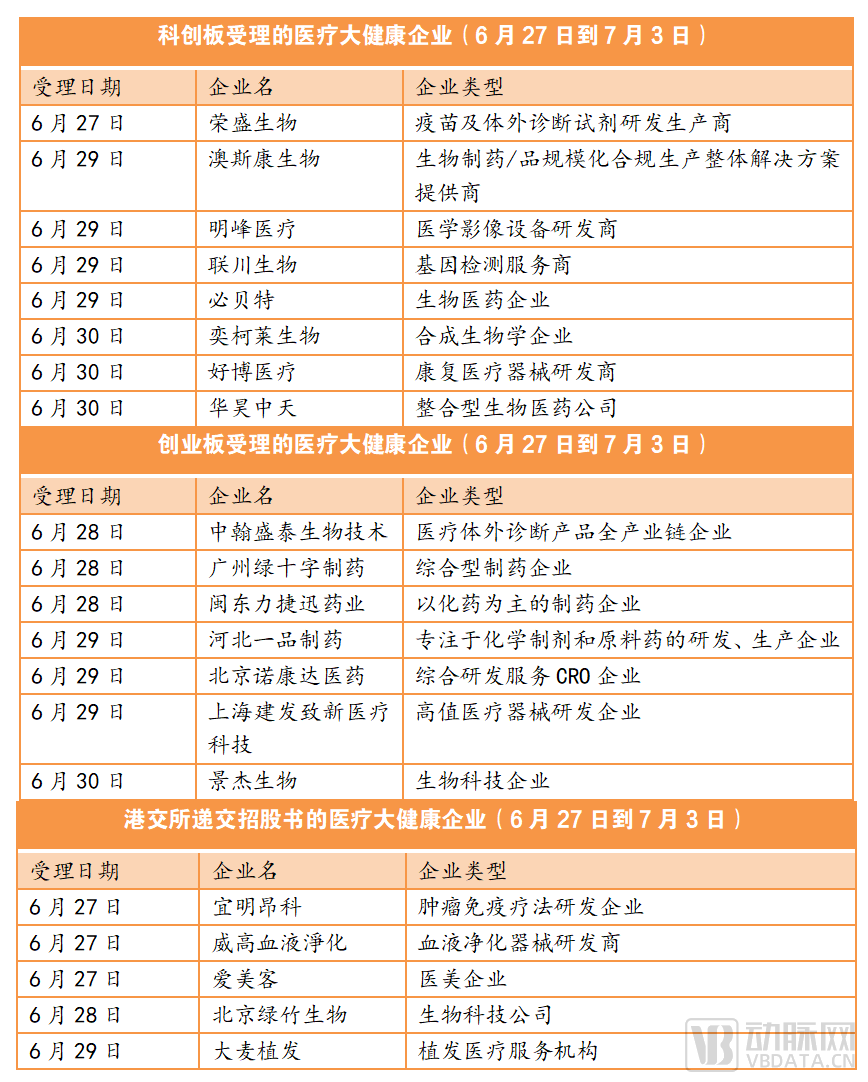

动脉网梳理后发现,这一周里,科创板与创业板共计受理了15家医疗大健康企业,处在历史高位。港交所方面,也有5家医疗大健康企业递交招股书。

除了二级市场正在回暖外,一级市场也开始火爆起来。6月29日,取消通信行程卡“星号”标记的通知在工业和信息化部官方网站发布后,VC/PE圈瞬间沸腾。一位坐标在上海的一线投资人李林霖(化名)忍不住向动脉网打趣道,“下半年将报复性看项目,报复性尽调,and报复性打钱。”

毫无疑问,医疗大健康行业的市场热情正在被重新点燃。

整个6月,医疗大健康行业的IPO正在回暖。根据动脉网的统计发现,创业板、科创板、港交所已受理与递交招股书的企业数为29家,超过了前五个月之和的一半,平均每天都有一家医疗大健康企业冲刺上市。

从各个细分赛道的分布上来看,6月冲刺IPO的生物医药企业有24家,医疗器械企业有4家,医疗服务企业仅1家。

在这些企业中,不乏智翔金泰、必贝特、爱美客等估值上百亿,甚至上千亿的“重量级选手”:募资规模上,智翔金泰拟募资39.8亿,超其公司总资产3.97倍;必贝特计划募资20亿元;爱美客募资数额还未定,但在A股上市时,原定募资19.35亿元,最终实际募集资金34.35亿元,超募达78%。

“行业的信心一下就回来了。”医药行业投资人李明哲(化名)告诉动脉网,其所在机构近期正在积极推动被投企业冲刺IPO,“现在是一个好的时间节点,要抓住这个窗口期。”

在李明哲看来,当下IPO转热的原因有三。

一是市场经历一波下行期后,随着一系列利好信息的释放,市场信心正被重塑。2021年下半年A股医药企业上市首月破发率太高,加上今年上半年疫情的反复,众多企业缺乏信心,于是在2022年上半年暂缓IPO。

“去年医药企业IPO破发太频繁了,我们就建议后续的被投企业们多观望观望,哪怕它们已经通过了交易所的聆讯环节。”医药行业投资人李明哲表示,估值倒挂既影响投资回报,也影响企业的融资能力和市场认同感。“如果一家医药企业IPO三个月后,市值只有上市时的一半,市场会如何看待这家企业的价值?质疑声一定是漫天飞的,这会给研发型企业带来很多不必要的困扰。”

二是自科创板提高医药企业的上市要求后,IPO的门槛也在变得越来越高。

三是研发型的生物医药企业急缺现金流。在暂缓半年的IPO进程后,以研发驱动的生物医药企业普遍没有营收,或营收微薄,处于亏损状态,账上的现金流大多只能支撑6个月到9个月。以必贝特为例,招股书显示其2019年、2020年、2021年扣非后净亏损分别为3064万元、6489万元、1.45亿元,因此需要持续融资以推动研发和临床进展。

另外,在转向7月后,港股或A股企业须披露相应时间内的财报,即要加上今年上半年的财务数据,而在6月则只需将财务数据截止到2021年12月31日止。因此医药企业密集递交招股书,也有赶财报有效期的考虑,从而省时省力。

可以看到,在一系列因素的作用下,医药行业已有走出寒冬的迹象。而二级市场的冷暖,往往也会影响到一级市场的水温。

顺应此情况,VC/PE们也开始报复性出差了。

“上半年忙各种线上会,下半年就全国各地飞,报复性看项目。”投资人李林霖告诉动脉网,能够自由通行后,研究市场、尽调看项目、汇报做决断这些投资流程将继续跑起来,甚至要比去年还忙。“谁停下谁就会被市场淘汰,好多项目尽管一直都在线上跟进,但线下还是都得走一走,聊一聊。”

因为对于VC/PE们来说,投资除了投赛道外,很大程度上也是投人。所以需要通过线下多次的交流与接触,才能与项目创始团队建立更好的关系和更深刻的认知。

当然,在李林霖看来,除了与潜在项目加深了解外,忙碌起来背后更迫切的需求是了解细分赛道最新的变化。“以我关注的消费医疗赛道为例,尽管我们机构主投上游的技术和材料,但下游机构和消费者需求的变化也是需要去摸清的。这些变化都会在接下来一段时间内一定程度上影响到上游项目的市场开拓和商业决策,从而影响到企业估值。”

另外,于VC/PE们而言,线下还有一个更重要的任务是募资。在投资圈,LP作为VC/PE们的出资方,也需要对VC/PE近期的动态有所了解。不仅如此,当涉及一些私密性财务审计报告时,往往进行线下查阅会更为安全。

“当然还有一个重要的事情就是和大家互相打打气。”李林霖笑道,无论是VC/PE,还是对医疗大健康企业,都有一些故事要分享。

毕竟于VC/PE而言,上半年无疑遭遇了不小挑战。根据清科研究中心数据报告,今年第一季度受国际局势影响,中企境内外上市节奏有所减缓,已上市的中概股股价受挫,拟赴美上市企业进程延缓,中企境外上市表现处于历史低谷,VC/PE支持的中企境外上市回报倍数下降至近十年来最低点。

而对于医疗大健康企业,也遇到了很多挫折。以上海为例,在上半年的疫情影响下,众多医疗大健康企业经历了数月的停工停产,市场活动亦受到巨大影响。

“老朋友们见见面,大家的心态都会发生变化。”李林霖表示。

不难发现,在经历完数月的居家办公后,下半年VC/PE们将加快步伐,以弥补上半年的缺位,进而带动医疗大健康行业一级市场的热度回升。

一二级市场回温后,整个医疗大健康行业也感受了夏日的“暖意”。

一家融资已靠后的口腔健康企业创始人告诉动脉网,这两天他收到了两家主流VC的邀请,将进行一轮的沟通和了解。“我们从去年年底就打算开启新一轮融资,但囿于上半年的特殊情况,就延后到现在,这也是一个融资的好时候。”

融资之外,市场拓展也是企业下半年计划的重中之重。“我们将会考虑市场扩张,比如进行异地收并购,重点在深圳和广州等华南地区。这是因为此次疫情华南地区没有受很大的影响,所以多地运营能分散风险。”一家位于上海的连锁医疗服务机构的创始人表示,随着信心的恢复,该企业将争取把上半年的亏损全部赚回来。

除了企业们的积极布局外,对于投资机构们来说,下半年又有哪些细分赛道会重点关注呢?在动脉网的多方调研中,VC/PE们普遍的共识主要在以下三大医疗健康细分领域。

一是合成生物、细胞治疗、基因治疗、核酸药物等前沿生物技术赛道。这是在于,前沿技术往往一旦产业化路径走通,往往具有巨大的市场爆发力,也能够带来很高的回报。但同时,其投资风险也更大,更考验投资机构们的专业水平和风险偏好接受度。

另外,政策的加持是促导前沿技术在资本市场火热的重要催化剂。2021年11月,中共北京市委、北京市人民政府印发了《北京市“十四五”时期国际科技创新中心建设规划》,目标推动新型抗体技术、基因编辑、新型细胞治疗、干细胞与再生医学等重点领域开展生物技术前沿技术研发。

以合成生物学为例,其的重要意义之一就是为碳中和大目标下提供了技术创新的解决方案。加之合成生物学通过高效改造细胞通路,在新药研发、细胞工程和高端生物制造领域拥有广阔的应用前景。

再看基因治疗领域,其正在演进的趋势是逐步从罕见病向常见病的方向发展。这是因为随着整个基因治疗技术方面的成熟,特别是基因治疗的载体技术的发展,在解决递送中组组织和器官的靶向性,以及解决载体的安全性等方面将逐步取得突破。后续随着治疗成本的降低,则会让更多的患者受益,也带来更大市场。

二是在创新器械领域,心血管赛道仍是重点,而消费属性的医美、眼科会持续受到青睐。详细来看,在心血管赛道,心室辅助装置VAD、脉冲电场消融PFA、冲击波球囊等新技术和产品会在一级市场持续受到关注,而医美的热度会聚集在上游的技术和材料端。

一位医美行业资深投资人此前告诉动脉网,胶原蛋白和肉毒会是医美行业下一个投资热点。胶原蛋白技术在发展,将带领注射填充逐步进入再生时代。肉毒素作为不可替代的品种,新拿证和基于生物工程的新型肉毒也是一个较为不错的投资点。

再看眼科,该赛道的热度除了技术更迭外,更重要的来自政策端的加持。今年年初,国家十四五全国眼健康规划指出,强化眼科疾病需早发现早治疗,青少年近视、老年人白内障以及青年眼科疾患。值得注意的是,眼科赛道细分种类多,包括眼科OCT、角膜塑形镜等各个类别,这些都有机会。

三是在数字健康领域,数字疗法、保险科技将成热点。数字疗法(DTx)的火热一是由于诸如FDA等监管层的持续推动,二是数字疗法的出现在提高医疗可及性方面具有不错潜力。

尽管上半年一些保险科技企业遇到了不少挑战,但多位投资人皆表示,下半年保险科技仍将是关注的重点,其与医疗大健康行业支付方的重要性有关。横跨保险和医疗两大行业的保险科技在市场上走出了一骑绝尘的姿态:银保监会数据显示,近5年,保险科技的细分领域健康险年化增长率为31.4%,市场规模翻倍增长。持续扩容的市场将带来更大想象空间,从而推动保险科技企业持续融资。

“一二级市场的回暖,国际外部环境的影响减缓,以及疫情的控制,下半年医药行业的投融资活动和IPO将会变得更加频繁。不出意外的话,整个行业定会迎来一个红利时刻。”医药行业投资人李明哲表示。

当动脉网问及接下来还要做什么准备时,李明哲回答:

“不要想太多,撸起袖子,全面开干!”

就在6月27日到7月3日的一周里,科创板、创业板新增受理企业达到了创记录的126家,且有5家企业成功过会:一下喷涌的IPO热潮,给已经疲软了一段时间的二级市场带来了积极信号。

动脉网梳理后发现,这一周里,科创板与创业板共计受理了15家医疗大健康企业,处在历史高位。港交所方面,也有5家医疗大健康企业递交招股书。

除了二级市场正在回暖外,一级市场也开始火爆起来。6月29日,取消通信行程卡“星号”标记的通知在工业和信息化部官方网站发布后,VC/PE圈瞬间沸腾。一位坐标在上海的一线投资人李林霖(化名)忍不住向动脉网打趣道,“下半年将报复性看项目,报复性尽调,and报复性打钱。”

毫无疑问,医疗大健康行业的市场热情正在被重新点燃。

每天都有医疗企业冲刺上市,6月报复性IPO背后的考量是什么?

整个6月,医疗大健康行业的IPO正在回暖。根据动脉网的统计发现,创业板、科创板、港交所已受理与递交招股书的企业数为29家,超过了前五个月之和的一半,平均每天都有一家医疗大健康企业冲刺上市。

从各个细分赛道的分布上来看,6月冲刺IPO的生物医药企业有24家,医疗器械企业有4家,医疗服务企业仅1家。

在这些企业中,不乏智翔金泰、必贝特、爱美客等估值上百亿,甚至上千亿的“重量级选手”:募资规模上,智翔金泰拟募资39.8亿,超其公司总资产3.97倍;必贝特计划募资20亿元;爱美客募资数额还未定,但在A股上市时,原定募资19.35亿元,最终实际募集资金34.35亿元,超募达78%。

“行业的信心一下就回来了。”医药行业投资人李明哲(化名)告诉动脉网,其所在机构近期正在积极推动被投企业冲刺IPO,“现在是一个好的时间节点,要抓住这个窗口期。”

在李明哲看来,当下IPO转热的原因有三。

一是市场经历一波下行期后,随着一系列利好信息的释放,市场信心正被重塑。2021年下半年A股医药企业上市首月破发率太高,加上今年上半年疫情的反复,众多企业缺乏信心,于是在2022年上半年暂缓IPO。

“去年医药企业IPO破发太频繁了,我们就建议后续的被投企业们多观望观望,哪怕它们已经通过了交易所的聆讯环节。”医药行业投资人李明哲表示,估值倒挂既影响投资回报,也影响企业的融资能力和市场认同感。“如果一家医药企业IPO三个月后,市值只有上市时的一半,市场会如何看待这家企业的价值?质疑声一定是漫天飞的,这会给研发型企业带来很多不必要的困扰。”

二是自科创板提高医药企业的上市要求后,IPO的门槛也在变得越来越高。

三是研发型的生物医药企业急缺现金流。在暂缓半年的IPO进程后,以研发驱动的生物医药企业普遍没有营收,或营收微薄,处于亏损状态,账上的现金流大多只能支撑6个月到9个月。以必贝特为例,招股书显示其2019年、2020年、2021年扣非后净亏损分别为3064万元、6489万元、1.45亿元,因此需要持续融资以推动研发和临床进展。

另外,在转向7月后,港股或A股企业须披露相应时间内的财报,即要加上今年上半年的财务数据,而在6月则只需将财务数据截止到2021年12月31日止。因此医药企业密集递交招股书,也有赶财报有效期的考虑,从而省时省力。

可以看到,在一系列因素的作用下,医药行业已有走出寒冬的迹象。而二级市场的冷暖,往往也会影响到一级市场的水温。

顺应此情况,VC/PE们也开始报复性出差了。

VC/PE开始报复性看项目,

谁停下谁就会被市场淘汰

“上半年忙各种线上会,下半年就全国各地飞,报复性看项目。”投资人李林霖告诉动脉网,能够自由通行后,研究市场、尽调看项目、汇报做决断这些投资流程将继续跑起来,甚至要比去年还忙。“谁停下谁就会被市场淘汰,好多项目尽管一直都在线上跟进,但线下还是都得走一走,聊一聊。”

因为对于VC/PE们来说,投资除了投赛道外,很大程度上也是投人。所以需要通过线下多次的交流与接触,才能与项目创始团队建立更好的关系和更深刻的认知。

当然,在李林霖看来,除了与潜在项目加深了解外,忙碌起来背后更迫切的需求是了解细分赛道最新的变化。“以我关注的消费医疗赛道为例,尽管我们机构主投上游的技术和材料,但下游机构和消费者需求的变化也是需要去摸清的。这些变化都会在接下来一段时间内一定程度上影响到上游项目的市场开拓和商业决策,从而影响到企业估值。”

另外,于VC/PE们而言,线下还有一个更重要的任务是募资。在投资圈,LP作为VC/PE们的出资方,也需要对VC/PE近期的动态有所了解。不仅如此,当涉及一些私密性财务审计报告时,往往进行线下查阅会更为安全。

“当然还有一个重要的事情就是和大家互相打打气。”李林霖笑道,无论是VC/PE,还是对医疗大健康企业,都有一些故事要分享。

毕竟于VC/PE而言,上半年无疑遭遇了不小挑战。根据清科研究中心数据报告,今年第一季度受国际局势影响,中企境内外上市节奏有所减缓,已上市的中概股股价受挫,拟赴美上市企业进程延缓,中企境外上市表现处于历史低谷,VC/PE支持的中企境外上市回报倍数下降至近十年来最低点。

而对于医疗大健康企业,也遇到了很多挫折。以上海为例,在上半年的疫情影响下,众多医疗大健康企业经历了数月的停工停产,市场活动亦受到巨大影响。

“老朋友们见见面,大家的心态都会发生变化。”李林霖表示。

不难发现,在经历完数月的居家办公后,下半年VC/PE们将加快步伐,以弥补上半年的缺位,进而带动医疗大健康行业一级市场的热度回升。

三大细分赛道将受关注,

下半年需要撸起袖子全面开干

一二级市场回温后,整个医疗大健康行业也感受了夏日的“暖意”。

一家融资已靠后的口腔健康企业创始人告诉动脉网,这两天他收到了两家主流VC的邀请,将进行一轮的沟通和了解。“我们从去年年底就打算开启新一轮融资,但囿于上半年的特殊情况,就延后到现在,这也是一个融资的好时候。”

融资之外,市场拓展也是企业下半年计划的重中之重。“我们将会考虑市场扩张,比如进行异地收并购,重点在深圳和广州等华南地区。这是因为此次疫情华南地区没有受很大的影响,所以多地运营能分散风险。”一家位于上海的连锁医疗服务机构的创始人表示,随着信心的恢复,该企业将争取把上半年的亏损全部赚回来。

除了企业们的积极布局外,对于投资机构们来说,下半年又有哪些细分赛道会重点关注呢?在动脉网的多方调研中,VC/PE们普遍的共识主要在以下三大医疗健康细分领域。

一是合成生物、细胞治疗、基因治疗、核酸药物等前沿生物技术赛道。这是在于,前沿技术往往一旦产业化路径走通,往往具有巨大的市场爆发力,也能够带来很高的回报。但同时,其投资风险也更大,更考验投资机构们的专业水平和风险偏好接受度。

另外,政策的加持是促导前沿技术在资本市场火热的重要催化剂。2021年11月,中共北京市委、北京市人民政府印发了《北京市“十四五”时期国际科技创新中心建设规划》,目标推动新型抗体技术、基因编辑、新型细胞治疗、干细胞与再生医学等重点领域开展生物技术前沿技术研发。

以合成生物学为例,其的重要意义之一就是为碳中和大目标下提供了技术创新的解决方案。加之合成生物学通过高效改造细胞通路,在新药研发、细胞工程和高端生物制造领域拥有广阔的应用前景。

再看基因治疗领域,其正在演进的趋势是逐步从罕见病向常见病的方向发展。这是因为随着整个基因治疗技术方面的成熟,特别是基因治疗的载体技术的发展,在解决递送中组组织和器官的靶向性,以及解决载体的安全性等方面将逐步取得突破。后续随着治疗成本的降低,则会让更多的患者受益,也带来更大市场。

二是在创新器械领域,心血管赛道仍是重点,而消费属性的医美、眼科会持续受到青睐。详细来看,在心血管赛道,心室辅助装置VAD、脉冲电场消融PFA、冲击波球囊等新技术和产品会在一级市场持续受到关注,而医美的热度会聚集在上游的技术和材料端。

一位医美行业资深投资人此前告诉动脉网,胶原蛋白和肉毒会是医美行业下一个投资热点。胶原蛋白技术在发展,将带领注射填充逐步进入再生时代。肉毒素作为不可替代的品种,新拿证和基于生物工程的新型肉毒也是一个较为不错的投资点。

再看眼科,该赛道的热度除了技术更迭外,更重要的来自政策端的加持。今年年初,国家十四五全国眼健康规划指出,强化眼科疾病需早发现早治疗,青少年近视、老年人白内障以及青年眼科疾患。值得注意的是,眼科赛道细分种类多,包括眼科OCT、角膜塑形镜等各个类别,这些都有机会。

三是在数字健康领域,数字疗法、保险科技将成热点。数字疗法(DTx)的火热一是由于诸如FDA等监管层的持续推动,二是数字疗法的出现在提高医疗可及性方面具有不错潜力。

尽管上半年一些保险科技企业遇到了不少挑战,但多位投资人皆表示,下半年保险科技仍将是关注的重点,其与医疗大健康行业支付方的重要性有关。横跨保险和医疗两大行业的保险科技在市场上走出了一骑绝尘的姿态:银保监会数据显示,近5年,保险科技的细分领域健康险年化增长率为31.4%,市场规模翻倍增长。持续扩容的市场将带来更大想象空间,从而推动保险科技企业持续融资。

“一二级市场的回暖,国际外部环境的影响减缓,以及疫情的控制,下半年医药行业的投融资活动和IPO将会变得更加频繁。不出意外的话,整个行业定会迎来一个红利时刻。”医药行业投资人李明哲表示。

当动脉网问及接下来还要做什么准备时,李明哲回答:

“不要想太多,撸起袖子,全面开干!”