一文读懂全球半导体格局

添加时间:2020-10-10 点击次数:736

“半导体”实际上是指具有导电特性的固体物质(例如硅或锗),他们可以用作导体或绝缘体。1956年,贝尔实验室的约翰·巴丁(John

Bardeen),沃尔特·布拉顿(Walter Brattain)和威廉·肖克利(William

Shockley)因其于1947年发明的晶体管而获得了诺贝尔奖,该晶体管是一种用于放大或切换电子信号和电源的半导体器件。

1950年代中期,德州仪器(TI)的杰克·基尔比(Jack Kilby)和飞兆半导体公司(Fairchild Semiconductor)的一组研究人员率先开发了集成电路,将多个晶体管放置在一块单一的半导体材料上,“半导体芯片”的现代面貌随之诞生。但是现代半导体与早期的先驱者早已相去甚远。如今,一个平方厘米大小的芯片上包含数十亿个晶体管,以纳米级单位(长度单位等于一米的百万分之一)测量电路,并且最新的半导体制造设施正在生产尺寸为5 nm和3nm的半导体。前沿半导体所包含的晶体管比人的头发薄10,000倍。

半导体日益微型化以及处理能力和速度以及功耗效率方面的性能增强是每一种信息和通信技术(ICT)产品的核心。从根本上讲,半导体行业的发展解释了为什么数字产品相对价格不断下降,但是其能力却不断增强:1983年的手机价格为4,000美元,而如今只需数百美元;个人基因组测序的成本从27亿美元在过去的20年中下降至300美元;大约每十年无线通信都会增加一个“G”。

半导体行业是当今最重要的行业之一,它提供的核心技术可以为全球数字化提供动力,并能促进每个经济体各个部门的创新和生产力的增长。

据哈佛大学经济学家乔恩·塞缪尔斯(Jon Samuels)估计,从1960年到2007年,美国半导体行业的全要素生产率(total factor productivity )增长了近9%(是整体经济增长率的25倍),已占美国经济总量的近30%。从特定行业的贡献看,从1960年到2007年,半导体在美国通信设备制造业的增长中占约37%,在电气设备和家电领域的增长中占14%,以及其他电子产品增长的24%。

据牛津经济研究院(Oxford Economics)估计,半导体产业推动了7万亿美元的全球经济活动,为全球年度国内生产总值(GDP)直接贡献了2.7万亿美元。如今,数字经济已占全球GDP的近四分之一,半导体推动了未来数字化。从AI,云计算和物联网到先进的无线网络,智能电网,智能建筑,智能城市乃至下一代量子计算的一切都将由半导体起支撑作用。

半导体行业本身就是一个价值4700亿美元的高度全球化的行业(预计到2026年将达到7300亿美元的行业),2019年有史以来首次出货超过1万亿个半导体,其中一些处理器包含超过300亿个晶体管。2019年,总部位于美国的半导体企业在全球半导体行业占有47%的市场份额,其次是韩国(占19%),日本和欧洲(占10%),中国台湾(占6%)和中国大陆(占5%)。(参见图1)

但是,必须指出的是,尽管中国大陆的半导体贸易逆差可能看起来相当可观,但事实上,作为手机,平板电脑和其他电子产品的全球生产网络的一部分,这些半导体进口中约有一半是从中国转口的,其中包括在组装和制造期间的附加值(中国半导体贸易严重失衡是中国极力寻求贸易自给自足的原因之一)。在电子产品(例如计算机,手机等)贸易顺差大幅增长的同时,中国的半导体贸易逆差也大幅增长,逆差额占其总出口额的58%。

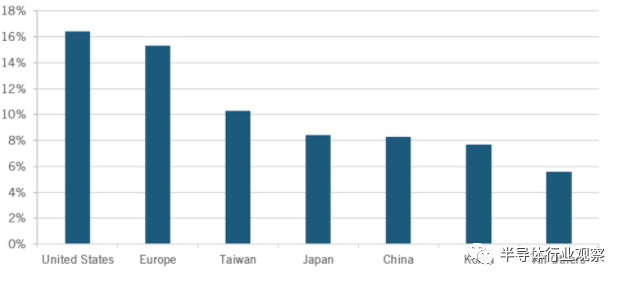

半导体是全球仅次于生物制药的第二大研发密集型产业。2018年,总部位于美国的半导体公司将其销售额的16.4%用于研发,相比之下,总部位于欧洲的公司平均占15.3%,中国台湾平均占10.3%,日本平均占8.4%,中国大陆平均占8.3%,韩国平均占7.7%,其他所有国家/地区的半导体公司平均占5.6%。(见图6)

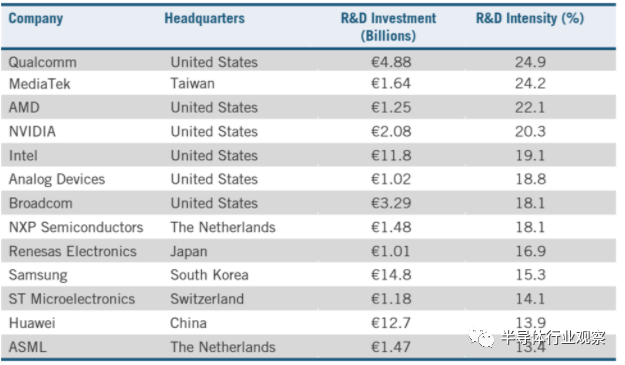

表1:2019年欧盟工业研发投资排行榜上的领先半导体投资公司

表1:2019年欧盟工业研发投资排行榜上的领先半导体投资公司

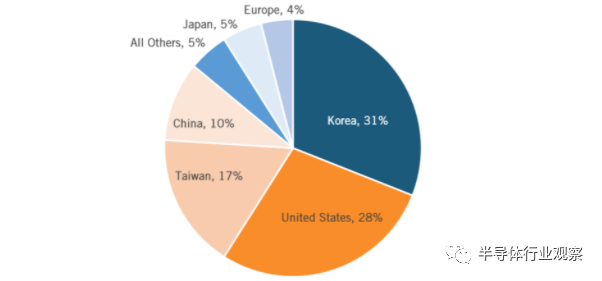

这个行业也是高度资本密集型的。2019年,美国半导体行业的全球资本总支出(CapEx)高达319亿美元,使该行业的资本支出占销售额12.5%,仅次于美国替代能源行业。2019年,总部位于韩国的企业在该领域的投资占全球资本支出的31%,其次是美国公司28%,中国台湾公司17%,中国大陆公司10%,日本公司5%和欧洲公司4%。(参见图7)

VLSI Logic首席执行官兼董事长Dan Hutcheson提到,即使是在7 nm水平,当今的半导体在一个芯片上封装了超过200亿个晶体管,其工作容差仅为冠状病毒大小的1/10或更小。来自中国,德国,法国,日本,台湾,荷兰,韩国,美国和英国等地已在改善设备性能,降低功耗和缩小尺寸方面取得了进展,这反映了该行业真正的全球性趋势。

但是,尽管该行业的创新历来主要是在降低或维持成本不变的同时将芯片的处理能力提高一倍,但如今的创新重心正在转移和扩展,其已不再是单纯的处理速度,还包括能耗,“片上系统”功能,以及全新形式的技术和计算架构。例如,总部位于硅谷的Tachyum正在研究一种新的“通用处理器”微芯片,该芯片将整合三种类型的微处理器-CPU,GPU和TPU集成到单个芯片中,这有可能带来显著的处理速度和功耗优势。

然而,开发新的半导体设计或建造新的半导体工厂涉及大量的专业知识,同时需要大量的资金和规模,并且这些要求越来越严苛。例如,2020年4月的一项研究发现,如今要达到摩尔定律(即计算机芯片密度加倍)所需的研究人员数量是1970年代初期所需数量的18倍以上。这是芯片制造成本增加的原因之一。

2019年,中国台湾芯片制造商台积电宣布将在亚利桑那州建造5纳米晶圆厂,成本为120亿美元; 2017年,它宣布计划在台湾建造一个3纳米晶圆厂,预计成本为200亿美元。截至2020年,建造一个新的14-16纳米晶圆厂的平均成本约为130亿美元;10纳米晶圆厂150亿美元; 7纳米晶圆厂180亿美元; 5纳米晶圆厂的投资额为200亿美元。这些数据都反映了半导体行业竞争成本的不断上升,20年前近30家公司以技术领先的水平制造集成电路,而今天只有5家公司能够做到(英特尔,三星,台积电, Micron和SK Hynix)。

因此,半导体行业是一个典型的以创新为基础的行业,其特征是研发和设计的固定前期费用极高,生产成本又不断增加(即单个芯片以边际成本退出生产线)。此外,该行业依靠下一代创新来资助下一个投资,因此10纳米晶圆厂的利润会投资于7纳米晶圆厂的收入,这也将使未来的5纳米和3纳米晶圆厂成为可能。因此,全球半导体产业自我维持的能力取决于全球经济所达到的若干条件。首先,半导体公司需要进入大型全球市场,以便它们可以在单个大型全球市场上摊销和收回成本。鉴于研发和资本设备固定成本的大幅增长,进入全球市场的能力前所未有地重要起来。

其次,半导体公司不能面对过度的非市场性竞争,例如政府投入数千亿美元的补贴时,由于政府无法一视同仁,这对那些试图以真正的基于市场的条件进行竞争的企业处于劣势。换句话说,如果不能保证领先的公司能够获得合理的,风险调整后的投资回报率,那么领先的公司将削减研发和资本支出。

第三,由于该行业极其依赖于知识,技术和专业性,因此国际体系必须包括强有利的知识产权保护规则(包括专利,商业秘密和商标),因为半导体行业非凡的价值都是基于知识的。同样地,如果公司不能保留这种昂贵的IP,并且以非法和不正当手段将其提供给竞争对手,那么它们的利润将下降,从而减少投资。

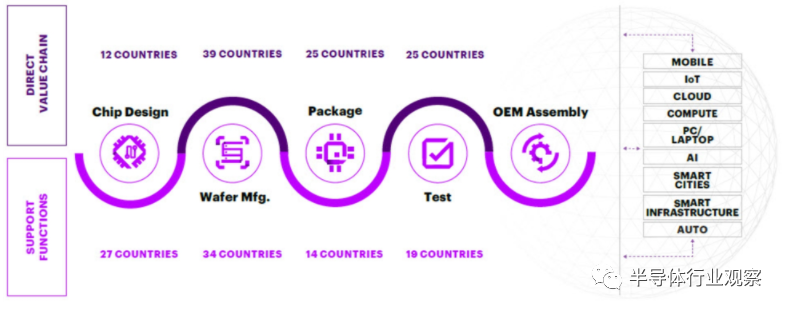

半导体产业可能是世界上任何产业中最复杂,地理位置最分散的价值链。在“跨越国界:全球半导体产业价值链”报告中提供的一个典型例子中,大型硅锭可能会在日本生产并切成硅片(用于生产半导体的材料);运往美国的裸晶片将转换成晶圆厂晶片并切成die,然后在其上蚀刻功能集成电路以制造半导体;然后将这些半导体芯片运到马来西亚或越南等国家/地区,在这些国家/地区中,这些半导体芯片会经历ATP流程;然后这些芯片将出口到中国大陆,韩国或美国等国家,以将其集成到平板电脑,手机或服务器等最终产品中;然后将最终的消费者终端产品出口到世界。(见图8)

实际上,朝着最终电子产品的典型生产过程可以看到其内部的底层半导体跨越国际边界70次以上,而整个过程超过100天,包括3次全程旅行。这种全球化供应链的一个原因是,与水泥,甚至汽车等某些行业不同,它们的重量(和体积)价值比高,而半导体又小又轻—与它们的实际价值相比,在全球范围内转移它们的成本是最小的。

各个国家和地区已经在全球半导体供应链中树立了特定的壁垒。正如“Beyond Borders”报告所述:

“加拿大,欧洲国家和美国趋向于专注于半导体设计以及高端制造。日本,美国和一些欧洲国家专门提供设备和原材料。中国大陆,中国台湾地区,马来西亚和其他亚洲国家/地区倾向于专门从事制造,组装,测试和封装。加拿大,中国大陆,德国,印度,以色列,新加坡,韩国,英国和美国都是半导体研发的主要枢纽。大型半导体公司在哥斯达黎加,拉脱维亚,墨西哥,南非和越南等国家/地区设有工厂。”

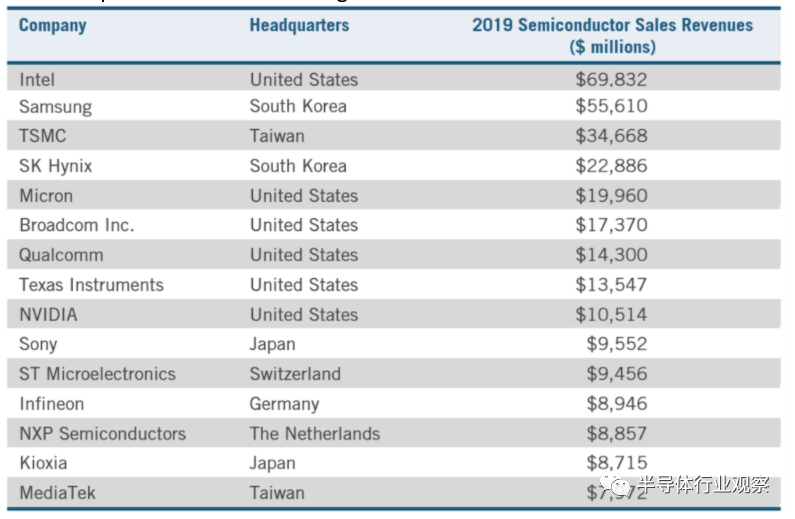

半导体行业的国际化也体现在其领先企业中,2019年全球半导体销售前四名来自三个不同的国家和地区,其中美国的英特尔(销售额698亿美元),韩国的三星电子(556亿美元),中国台湾的台积电(TSMC)(347亿美元)和韩国的SK海力士(220亿美元)。(请参见表2)中国大陆公司没有进入前15名,海思仅以16位排名第一,截至2019年底排名前25位。

三种最普遍的半导体类型是逻辑芯片,存储芯片(通常是动态随机存取存储器(DRAM))和模拟芯片(产生信号或变换信号特性的芯片,在汽车和音频应用中很普遍)。2019年,逻辑芯片的全球销售额为1070亿美元,内存芯片为1060亿美元,模拟芯片为540亿美元。英特尔是逻辑芯片市场的全球领导者。德州仪器(TI),模拟器件(Analog Devices)和英飞凌(Infineon)是模拟芯片市场的领导者,分别占有19%,10%和7%的市场份额。

截至2020年第一季度三星,SK Hynix(总部都位于韩国)和美光(美国)在DRAM生产方面位于世界领先地位,分别占全球市场份额的44%,29%和21%。

表2:2019年全球半导体销售前15名

表2:2019年全球半导体销售前15名

半导体价值链的全球化受到多种因素的驱动,并带来了诸多益处。正如Macher和Mowery在其报告“高科技产业中的垂直专业化和产业结构”中阐明的那样:

“自1985年以来,半导体垂直专业化的发展反映了与市场有关的因素和技术因素的影响。规模经济降低了生产成本,扩大了半导体潜在的最终应用范围,并为垂直专业公司提供了更多的进入机会。半导体制造不断增长的资本要求为垂直专业化提供了另一个动力,因为这些较高的固定成本使得生产大量限定范围的的半导体组件成为可能,进而产生较低的单位成本。新半导体产品的设计周期也变得更短,产品生命周期更加不确定。这使得在确立单个产品的需求时,很难预料相关产业能否充分利用专门用于特定产品的制造设施的能力。与此同时,对特定制造设施的投资风险也会增加。”

正如“Beyond Borders”报告所述,要使企业在半导体供应链的各个方面的竞争中取得成功,就需要“高度专业化,并提供增值的机会。如此一来,供应链才会成为一条价值链,每项活动都会有助于最终产品的整体竞争优势。”

“Beyond Borders”所描述的情况与“常规”制造业非常不同,后者的资本成本投入是其他制造业无法比拟的。而且市场可以为特定行业的许多生产者提供支持,也就是说在特定国家/地区拥有大量供应商的可能性很大,尤其是在美国这种经济规模较大的国家,这种可能性要高得多。

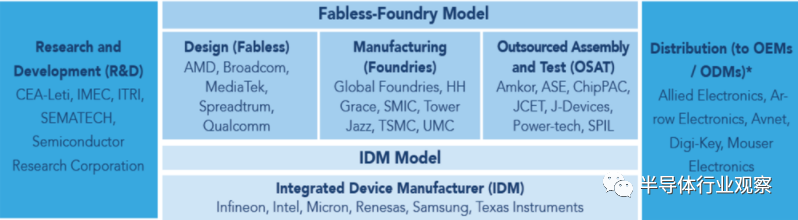

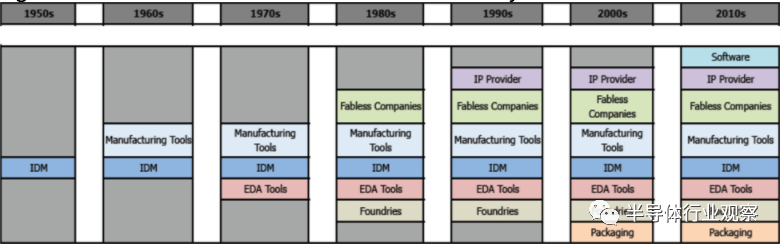

也许最重要一点在于,供应链的全球化催生了半导体行业中各种各样的商业模式。在半导体行业初期(可追溯到1950年代和1960年代),半导体行业主要由集成设备制造商(IDM)组成,即在内部进行半导体制造(尤其是设计和制造)所有关键环节的公司。英飞凌,英特尔,美光,瑞萨,三星,SK Hynix和德州仪器软件仍然是领先的IDM厂商。

1987年,张忠谋创立了台积电(TSMC),该公司率先建立了晶圆代工业务模式,专注于为无晶圆厂生产商提供合同制造,这些公司专注于设计半导体,通常用于AI,无线通信或高性能计算(HPC)等特定用途。这种代工服务本质上是一种外包制造或“制造类服务”。这种模式彻底改变了行业,催生了许多新参与者,包括美国的GF,中国大陆的中芯国际(SMIC)和台湾的联合微电子公司(UMC)。

代工厂的出现推动了无晶圆厂产业的兴起。这些无晶圆厂产业的公司专注于半导体芯片设计,例如AMD(用于AI,HPC和图形芯片),NVIDIA(图形芯片)和Qualcomm(5G和其他无线芯片)。这种模式统称为“无晶圆厂工厂”。

最后,外包的ATP由许多全球参与者执行,包括Amkor(美国),ASE Technology(马来西亚),J-Devices(日本),Power-Tech(中国)和Siliconware Precision Industries(中国台湾)。此过程的最前端是专注于半导体研发活动的公司和财团,例如CEA-Leti(法国),Imec(比利时),ITRI(台湾),SEMATECH(美国)和Semiconductor Research Corporation(美国)。(参见图10)

例如,氟化聚酰亚胺(一种提供物理强度和耐热性的特种聚合物)由Daikin Chemical(日本),DuPont(美国),Kaneka Asahi Kasei(日本)和Taimide Technology(中国台湾地区)生产。光刻胶是至关重要的组件,可用于在半导体制造中建立微电路的图案。日本公司JSR,Shin-Etsu Chemical Company,Sumitomo Chemical和Tokyo Ohka Kogyo Company生产光致抗蚀剂,韩国生产商Dongjin Semiconductor和Dongwoo Fine Chemicals也生产光致抗蚀剂。位于俄勒冈州波特兰的Inpria是唯一一家总部位于美国的光刻胶制造商,而欧洲企业则完全放弃了这一领域。

简而言之,半导体生态系统已经从1950年代的IDM模式发展成为全球性分工,到2010年代,这些公司专门从事各类专业化分工,例如研发,设计,机床,组件,铸造,组装,测试和封装。(参见图11)

德国的Carl Zeiss生产镜头;荷兰的VDL制造用于将晶圆置入机器的机械臂;光源则来自加利福尼亚州圣地亚哥的Cymer。如今,支撑光刻的技术是15年研究的结果,Intel, Samsung, 和 TSMC这几家公司共同资助了ASML的一些研发活动。简而言之,如果没有全球供应链及其提供的专业化服务,EUV光刻技术的快速发展将永远不会发生。

有效利用国际供应链的能力部分是某些国家在半导体行业占据领导地位的原因之一(比如日本和美国)。无晶圆厂模式对于全球半导体行业至关重要(尤其是美国),因为它使该行业能够分散资本投资的风险,从而使无晶圆厂公司不必承担巨额资本的风险或用于制造工艺技术的研发投资。

早在1990年代,美国和日本的半导体产业处于同等地位,全球市场份额相当。在那之后,美国企业(即总部位于美国的企业)保留了全球半导体市场的一半左右,而日本的份额已降至不足10%。造成这种情况的一个主要原因是,日本公司从未真正利用全球价值链,而是倾向于将大部分前端制造留在日本。相比之下,美国半导体产业利用全球价值链,允许其他国家或地区(尤其是中国台湾地区)的企业专注于制造,组装,测试和封装,而总部位于美国的公司则主要专注于高附加值活动(品牌,研发,芯片设计,以及探索如何将芯片组用于从智能手机到自动驾驶汽车到物联网应用等各种高附加值产品)。

在过去的三十年中,两者的不同发展模式使美国和日本的半导体行业发展相差悬殊。美国公司能够通过利用专门的价值链合作伙伴来保持较低的生产成本,使其更具成本竞争力。这并不意味着美国不应采取鼓励行业内国内生产和研发的激励政策;但是全球供应链一直是美国在该领域领导地位的关键。

全球半导体供应链分散和供应商众多的另一个优势在于弹性和冗余性,这种优势有助于克服供应链中断所带来的困难。许多情况已经证明了这一点,包括2011年日本东北地震和海啸,2004年和2018年印尼发生的大地震和海啸,甚至是最近的冠状病毒危机。

尽管一些国家(或国家政策制定者)要求完全国有化的闭环半导体供应链,但全球化的供应链除了具有经济成本较低的优势之外,还可以由于其弹性而带来诸多益处。

许多国家制定了针对半导体行业的综合国家竞争力战略。本节将重点介绍这些国家/地区的策略。

作为该计划的一部分,中国计划在2025年能实现中国公司使用的70%半导体芯片由国内公司制造。截至2017年,半导体行业协会(SIA)估计中国已经筹集了800亿美元(目标是1500亿美元)。2019年10月,中国宣布新增2042亿元人民币(289亿美元)的国家半导体基金以追加投资,该基金由中央和地方政府支持的企业提供资金,其中包括国家烟草专卖局(STMA)和国家开发银行股份有限公司。

2020年初,中国工信部宣布了一项“新基础设施建设”,力求在未来五年在AI,数据中心,移动通信和其他项目上的投资至少为1.4万亿美元。这对中国的半导体行业至关重要,因为通过该基金进行的投资将理想地用于使用中国半导体制造的数字技术领域。

截至2019年,中国占全球半导体芯片制造的17%,到2030年,这一份额预计将增长到28%,这在一定程度上要归功于中国政府目前为60多个新的半导体工厂建设所提供的资金。分析师预计,到了2035年,中国不可能实现其自给自足70%的目标,而它将能够用国内设计的半导体来满足其国内需求的25%至40%。中国将半导体行业视为其数字化发展的关键甚至是其最广泛的经济增长计划,同时也证明了自己愿意利用一切手段开发世界一流的半导体产业。

尽管如此,包括Friedrich Dornbusch博士在内的一些专家写道,在过去的五年中,“欧洲成员国在半导体战略上的协调不够。”为了解决这一问题,欧盟委员会于2018年提出了解决方案。数字经济与社会的欧盟委员玛丽亚·加布里埃尔(Mariya Gabriel)开展了“促进欧洲电子价值链的研究”。最终的战略文件概述了八步行动计划,以振兴欧洲在电子和微电子领域的竞争力:1)扩展欧洲的合作伙伴成功模式;2)继续投资于强大的微电子制造业;3)制定战略主权计划;4)创建从IP到产品的平滑创新路径;5)推行战略设计计划;6)创建电子价值链设计工具;7)建立电子教育和技能工作小组;8)建立用于高级计算技术的欧洲研究基础设施。

也许最重要的是,在2018年底,欧洲委员会批准了“欧洲微电子共同利益计划(IPCEI)”,这将促进四个欧洲国家(法国,德国,意大利和英国)在微电子领域的跨国合作项目。该计划允许使用国家援助来提高微电子产业的竞争力。29个欧洲公司直接参与了微电子ICPEI,其中包括40多个子项目,这些子项目可分为5个技术领域:节能芯片,功率半导体,传感器,先进的光学设备和复合材料。IPCEI的资金来自参与国本身,而不是欧盟。

该战略中还值得注意的是“呼吁制定特定的“主权”计划,以支持和开发关键电子组件的必要资产,从而确保能对欧洲战略性基础设施和系统中的安全可靠的部分进行访问和控制。”这些主要指“航空航天,国防,安全和关键基础设施的必要技术,组件和产品线。”虽然国家安全系统和国防平台中极其依赖于半导体的可靠性,这种需求也是可以理解的,但欧洲仍应尽可能地与盟国供应商更少地纠结于“数字主权”的概念。然而不幸的是,“数字主权”在欧洲已经越来越普遍。

实际上,尽管日本公司在1982年占据了全球半导体产业的35%,但该国在全球半导体产业增加值中所占的份额却降至不到10%,而日本现在只有1家公司位居全球半导体营收的前15名。日本经济产业部门在2016年题为“促进创新的举措”的报告中承认了日本产业的缺陷(包括半导体产业),该报告将当今的挑战归因于其对环境变化的响应延迟,封闭的研发投资,私人公司的短期经营,人员和资金的流动性低以及与全球网络的隔离。

为了应对其中一些挑战,日本通过了《工业竞争力法》,并颁布了《日本振兴战略》,该战略旨在“振兴日本经济并且提高在日本经商的企业的产业竞争力”。近日,日本的Society 5.0概念阐明了日本对数字化未来的愿景,该愿景呼吁日本应成为“专注于AI应用”的领先半导体制造商。

此外,MTIE于2020年7月宣布,韩国将在材料,零件和设备行业投资超过5万亿韩元(合41亿美元),以确保为韩国的主要出口国稳定供应。其中,有2万亿韩元(16亿美元)将分配给2021年该国3个最重要的产业,包括半导体,生物技术和未来的移动性产业。

特朗普政府尚未明确制定该行业的正式战略,但从奥巴马战略中汲取了一些要素,包括采取措施与中国半导体相竞争。特朗普政府则对华为施加了出口管制限制,特朗普政府还鼓励美国和外国公司增加在美国的半导体制造活动,这在某种程度上促使2020年台积电承诺在美国亚利桑那州建立一个新的晶圆厂。

美国政府还与国会主要成员合作,提出了两项旨在加强美国半导体竞争力的新立法(自两项法律合并以来)。首先,参议员约翰·科宁(R-TX)和马克·华纳(D-VA)引入了两党制的《为美国法案创建有用的半导体生产激励措施(CHIPS)》,随后是汤姆·卡顿(R-AR)和查克·舒默(D-NY)的参议员引入了2020年的《美国铸造法》(AFA)。

此后,两项法律合并,合并版本被纳入《2020年国防授权法》(NDAA),并于2020年7月在众议院和参议院通过。(注:NDAA立法现在将提交会议委员会,在那里将进行进一步的谈判,包括预算超支,因此以下数字反映了初始立法提案中所涵盖的预算要求。

除了授权的12亿美元的预算外,众议院版本的立法中的R&D,NDAA中的立法不包含特定的授权金额)。该立法包括加大联邦在半导体研究和技术开发领域的投资,采取激励措施以鼓励半导体制造设施在美国本土设立以及增加对该行业投资的税收抵免。除此之外,该立法还指出:

1、提供100亿美元(CHIPS法案)至150亿美元(AFA)的对等赠款,用于与WTO保持一致的州/地方激励措施,以吸引半导体制造设施,这将有助于与其他同样采取激励措施的国家/地区进行竞争;

2、在五年内投资120亿美元(数据来自CHIPS法案,而AFA法案要求50亿美元),用于美国国家科学基金会(NSF),能源部和国防高级研究计划局(DARPA)等机构的半导体研究;

3、设立7.5亿美元的多边安全基金,以支持安全微电子和其供应链的开发和采用;

4、创建一个美国半导体制造研究所和一个国家半导体技术中心,以研究和设计先进半导体原型;

5、对半导体设备和设施支出实

1950年代中期,德州仪器(TI)的杰克·基尔比(Jack Kilby)和飞兆半导体公司(Fairchild Semiconductor)的一组研究人员率先开发了集成电路,将多个晶体管放置在一块单一的半导体材料上,“半导体芯片”的现代面貌随之诞生。但是现代半导体与早期的先驱者早已相去甚远。如今,一个平方厘米大小的芯片上包含数十亿个晶体管,以纳米级单位(长度单位等于一米的百万分之一)测量电路,并且最新的半导体制造设施正在生产尺寸为5 nm和3nm的半导体。前沿半导体所包含的晶体管比人的头发薄10,000倍。

半导体日益微型化以及处理能力和速度以及功耗效率方面的性能增强是每一种信息和通信技术(ICT)产品的核心。从根本上讲,半导体行业的发展解释了为什么数字产品相对价格不断下降,但是其能力却不断增强:1983年的手机价格为4,000美元,而如今只需数百美元;个人基因组测序的成本从27亿美元在过去的20年中下降至300美元;大约每十年无线通信都会增加一个“G”。

半导体行业是当今最重要的行业之一,它提供的核心技术可以为全球数字化提供动力,并能促进每个经济体各个部门的创新和生产力的增长。

据哈佛大学经济学家乔恩·塞缪尔斯(Jon Samuels)估计,从1960年到2007年,美国半导体行业的全要素生产率(total factor productivity )增长了近9%(是整体经济增长率的25倍),已占美国经济总量的近30%。从特定行业的贡献看,从1960年到2007年,半导体在美国通信设备制造业的增长中占约37%,在电气设备和家电领域的增长中占14%,以及其他电子产品增长的24%。

据牛津经济研究院(Oxford Economics)估计,半导体产业推动了7万亿美元的全球经济活动,为全球年度国内生产总值(GDP)直接贡献了2.7万亿美元。如今,数字经济已占全球GDP的近四分之一,半导体推动了未来数字化。从AI,云计算和物联网到先进的无线网络,智能电网,智能建筑,智能城市乃至下一代量子计算的一切都将由半导体起支撑作用。

半导体行业本身就是一个价值4700亿美元的高度全球化的行业(预计到2026年将达到7300亿美元的行业),2019年有史以来首次出货超过1万亿个半导体,其中一些处理器包含超过300亿个晶体管。2019年,总部位于美国的半导体企业在全球半导体行业占有47%的市场份额,其次是韩国(占19%),日本和欧洲(占10%),中国台湾(占6%)和中国大陆(占5%)。(参见图1)

图1:2019年全球半导体行业市场份额

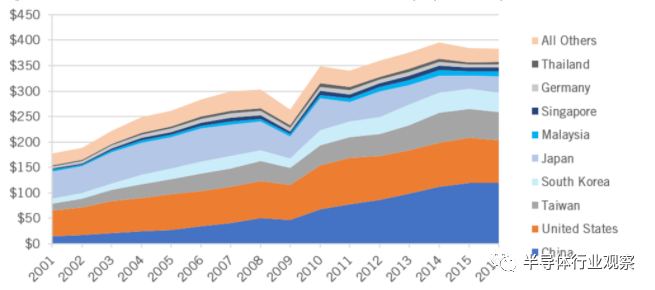

图2:2001–2016年半导体产业经济增值(十亿美元)

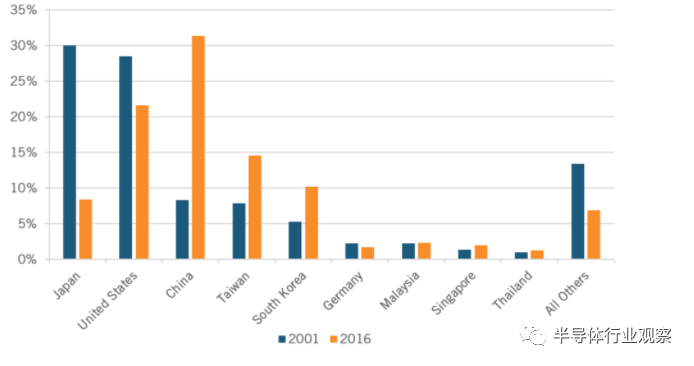

图3:2001年和2016年全球半导体产业增值的各国(或地区)份额

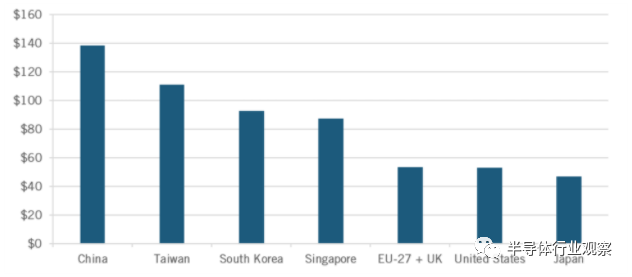

图4:2019年(或最近可用年份)各国(或地区)的半导体出口额(十亿美元)

但是,必须指出的是,尽管中国大陆的半导体贸易逆差可能看起来相当可观,但事实上,作为手机,平板电脑和其他电子产品的全球生产网络的一部分,这些半导体进口中约有一半是从中国转口的,其中包括在组装和制造期间的附加值(中国半导体贸易严重失衡是中国极力寻求贸易自给自足的原因之一)。在电子产品(例如计算机,手机等)贸易顺差大幅增长的同时,中国的半导体贸易逆差也大幅增长,逆差额占其总出口额的58%。

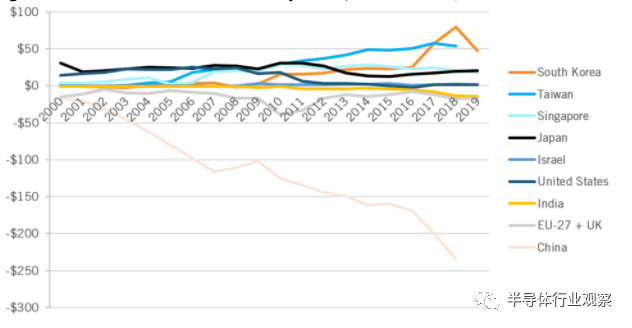

图5:2000-2019年各国(或地区)半导体贸易平衡(十亿美元)

半导体是全球仅次于生物制药的第二大研发密集型产业。2018年,总部位于美国的半导体公司将其销售额的16.4%用于研发,相比之下,总部位于欧洲的公司平均占15.3%,中国台湾平均占10.3%,日本平均占8.4%,中国大陆平均占8.3%,韩国平均占7.7%,其他所有国家/地区的半导体公司平均占5.6%。(见图6)

图6:2019年各国(或地区)半导体行业研发占比

这个行业也是高度资本密集型的。2019年,美国半导体行业的全球资本总支出(CapEx)高达319亿美元,使该行业的资本支出占销售额12.5%,仅次于美国替代能源行业。2019年,总部位于韩国的企业在该领域的投资占全球资本支出的31%,其次是美国公司28%,中国台湾公司17%,中国大陆公司10%,日本公司5%和欧洲公司4%。(参见图7)

图7:2019年各国或地区(按公司总部所处国家或地区来划分)在全球半导体行业资本支出占比

VLSI Logic首席执行官兼董事长Dan Hutcheson提到,即使是在7 nm水平,当今的半导体在一个芯片上封装了超过200亿个晶体管,其工作容差仅为冠状病毒大小的1/10或更小。来自中国,德国,法国,日本,台湾,荷兰,韩国,美国和英国等地已在改善设备性能,降低功耗和缩小尺寸方面取得了进展,这反映了该行业真正的全球性趋势。

但是,尽管该行业的创新历来主要是在降低或维持成本不变的同时将芯片的处理能力提高一倍,但如今的创新重心正在转移和扩展,其已不再是单纯的处理速度,还包括能耗,“片上系统”功能,以及全新形式的技术和计算架构。例如,总部位于硅谷的Tachyum正在研究一种新的“通用处理器”微芯片,该芯片将整合三种类型的微处理器-CPU,GPU和TPU集成到单个芯片中,这有可能带来显著的处理速度和功耗优势。

然而,开发新的半导体设计或建造新的半导体工厂涉及大量的专业知识,同时需要大量的资金和规模,并且这些要求越来越严苛。例如,2020年4月的一项研究发现,如今要达到摩尔定律(即计算机芯片密度加倍)所需的研究人员数量是1970年代初期所需数量的18倍以上。这是芯片制造成本增加的原因之一。

2019年,中国台湾芯片制造商台积电宣布将在亚利桑那州建造5纳米晶圆厂,成本为120亿美元; 2017年,它宣布计划在台湾建造一个3纳米晶圆厂,预计成本为200亿美元。截至2020年,建造一个新的14-16纳米晶圆厂的平均成本约为130亿美元;10纳米晶圆厂150亿美元; 7纳米晶圆厂180亿美元; 5纳米晶圆厂的投资额为200亿美元。这些数据都反映了半导体行业竞争成本的不断上升,20年前近30家公司以技术领先的水平制造集成电路,而今天只有5家公司能够做到(英特尔,三星,台积电, Micron和SK Hynix)。

因此,半导体行业是一个典型的以创新为基础的行业,其特征是研发和设计的固定前期费用极高,生产成本又不断增加(即单个芯片以边际成本退出生产线)。此外,该行业依靠下一代创新来资助下一个投资,因此10纳米晶圆厂的利润会投资于7纳米晶圆厂的收入,这也将使未来的5纳米和3纳米晶圆厂成为可能。因此,全球半导体产业自我维持的能力取决于全球经济所达到的若干条件。首先,半导体公司需要进入大型全球市场,以便它们可以在单个大型全球市场上摊销和收回成本。鉴于研发和资本设备固定成本的大幅增长,进入全球市场的能力前所未有地重要起来。

其次,半导体公司不能面对过度的非市场性竞争,例如政府投入数千亿美元的补贴时,由于政府无法一视同仁,这对那些试图以真正的基于市场的条件进行竞争的企业处于劣势。换句话说,如果不能保证领先的公司能够获得合理的,风险调整后的投资回报率,那么领先的公司将削减研发和资本支出。

第三,由于该行业极其依赖于知识,技术和专业性,因此国际体系必须包括强有利的知识产权保护规则(包括专利,商业秘密和商标),因为半导体行业非凡的价值都是基于知识的。同样地,如果公司不能保留这种昂贵的IP,并且以非法和不正当手段将其提供给竞争对手,那么它们的利润将下降,从而减少投资。

半导体产业可能是世界上任何产业中最复杂,地理位置最分散的价值链。在“跨越国界:全球半导体产业价值链”报告中提供的一个典型例子中,大型硅锭可能会在日本生产并切成硅片(用于生产半导体的材料);运往美国的裸晶片将转换成晶圆厂晶片并切成die,然后在其上蚀刻功能集成电路以制造半导体;然后将这些半导体芯片运到马来西亚或越南等国家/地区,在这些国家/地区中,这些半导体芯片会经历ATP流程;然后这些芯片将出口到中国大陆,韩国或美国等国家,以将其集成到平板电脑,手机或服务器等最终产品中;然后将最终的消费者终端产品出口到世界。(见图8)

实际上,朝着最终电子产品的典型生产过程可以看到其内部的底层半导体跨越国际边界70次以上,而整个过程超过100天,包括3次全程旅行。这种全球化供应链的一个原因是,与水泥,甚至汽车等某些行业不同,它们的重量(和体积)价值比高,而半导体又小又轻—与它们的实际价值相比,在全球范围内转移它们的成本是最小的。

图8:半导体价值链图例

图9:参与半导体制造活动各个阶段的国家数量

各个国家和地区已经在全球半导体供应链中树立了特定的壁垒。正如“Beyond Borders”报告所述:

“加拿大,欧洲国家和美国趋向于专注于半导体设计以及高端制造。日本,美国和一些欧洲国家专门提供设备和原材料。中国大陆,中国台湾地区,马来西亚和其他亚洲国家/地区倾向于专门从事制造,组装,测试和封装。加拿大,中国大陆,德国,印度,以色列,新加坡,韩国,英国和美国都是半导体研发的主要枢纽。大型半导体公司在哥斯达黎加,拉脱维亚,墨西哥,南非和越南等国家/地区设有工厂。”

半导体行业的国际化也体现在其领先企业中,2019年全球半导体销售前四名来自三个不同的国家和地区,其中美国的英特尔(销售额698亿美元),韩国的三星电子(556亿美元),中国台湾的台积电(TSMC)(347亿美元)和韩国的SK海力士(220亿美元)。(请参见表2)中国大陆公司没有进入前15名,海思仅以16位排名第一,截至2019年底排名前25位。

三种最普遍的半导体类型是逻辑芯片,存储芯片(通常是动态随机存取存储器(DRAM))和模拟芯片(产生信号或变换信号特性的芯片,在汽车和音频应用中很普遍)。2019年,逻辑芯片的全球销售额为1070亿美元,内存芯片为1060亿美元,模拟芯片为540亿美元。英特尔是逻辑芯片市场的全球领导者。德州仪器(TI),模拟器件(Analog Devices)和英飞凌(Infineon)是模拟芯片市场的领导者,分别占有19%,10%和7%的市场份额。

截至2020年第一季度三星,SK Hynix(总部都位于韩国)和美光(美国)在DRAM生产方面位于世界领先地位,分别占全球市场份额的44%,29%和21%。

半导体价值链的全球化受到多种因素的驱动,并带来了诸多益处。正如Macher和Mowery在其报告“高科技产业中的垂直专业化和产业结构”中阐明的那样:

“自1985年以来,半导体垂直专业化的发展反映了与市场有关的因素和技术因素的影响。规模经济降低了生产成本,扩大了半导体潜在的最终应用范围,并为垂直专业公司提供了更多的进入机会。半导体制造不断增长的资本要求为垂直专业化提供了另一个动力,因为这些较高的固定成本使得生产大量限定范围的的半导体组件成为可能,进而产生较低的单位成本。新半导体产品的设计周期也变得更短,产品生命周期更加不确定。这使得在确立单个产品的需求时,很难预料相关产业能否充分利用专门用于特定产品的制造设施的能力。与此同时,对特定制造设施的投资风险也会增加。”

正如“Beyond Borders”报告所述,要使企业在半导体供应链的各个方面的竞争中取得成功,就需要“高度专业化,并提供增值的机会。如此一来,供应链才会成为一条价值链,每项活动都会有助于最终产品的整体竞争优势。”

“Beyond Borders”所描述的情况与“常规”制造业非常不同,后者的资本成本投入是其他制造业无法比拟的。而且市场可以为特定行业的许多生产者提供支持,也就是说在特定国家/地区拥有大量供应商的可能性很大,尤其是在美国这种经济规模较大的国家,这种可能性要高得多。

也许最重要一点在于,供应链的全球化催生了半导体行业中各种各样的商业模式。在半导体行业初期(可追溯到1950年代和1960年代),半导体行业主要由集成设备制造商(IDM)组成,即在内部进行半导体制造(尤其是设计和制造)所有关键环节的公司。英飞凌,英特尔,美光,瑞萨,三星,SK Hynix和德州仪器软件仍然是领先的IDM厂商。

1987年,张忠谋创立了台积电(TSMC),该公司率先建立了晶圆代工业务模式,专注于为无晶圆厂生产商提供合同制造,这些公司专注于设计半导体,通常用于AI,无线通信或高性能计算(HPC)等特定用途。这种代工服务本质上是一种外包制造或“制造类服务”。这种模式彻底改变了行业,催生了许多新参与者,包括美国的GF,中国大陆的中芯国际(SMIC)和台湾的联合微电子公司(UMC)。

代工厂的出现推动了无晶圆厂产业的兴起。这些无晶圆厂产业的公司专注于半导体芯片设计,例如AMD(用于AI,HPC和图形芯片),NVIDIA(图形芯片)和Qualcomm(5G和其他无线芯片)。这种模式统称为“无晶圆厂工厂”。

最后,外包的ATP由许多全球参与者执行,包括Amkor(美国),ASE Technology(马来西亚),J-Devices(日本),Power-Tech(中国)和Siliconware Precision Industries(中国台湾)。此过程的最前端是专注于半导体研发活动的公司和财团,例如CEA-Leti(法国),Imec(比利时),ITRI(台湾),SEMATECH(美国)和Semiconductor Research Corporation(美国)。(参见图10)

图10:半导体行业的运营模型

例如,氟化聚酰亚胺(一种提供物理强度和耐热性的特种聚合物)由Daikin Chemical(日本),DuPont(美国),Kaneka Asahi Kasei(日本)和Taimide Technology(中国台湾地区)生产。光刻胶是至关重要的组件,可用于在半导体制造中建立微电路的图案。日本公司JSR,Shin-Etsu Chemical Company,Sumitomo Chemical和Tokyo Ohka Kogyo Company生产光致抗蚀剂,韩国生产商Dongjin Semiconductor和Dongwoo Fine Chemicals也生产光致抗蚀剂。位于俄勒冈州波特兰的Inpria是唯一一家总部位于美国的光刻胶制造商,而欧洲企业则完全放弃了这一领域。

简而言之,半导体生态系统已经从1950年代的IDM模式发展成为全球性分工,到2010年代,这些公司专门从事各类专业化分工,例如研发,设计,机床,组件,铸造,组装,测试和封装。(参见图11)

图11:半导体生态系统的演变(1950年代至2010年代)

德国的Carl Zeiss生产镜头;荷兰的VDL制造用于将晶圆置入机器的机械臂;光源则来自加利福尼亚州圣地亚哥的Cymer。如今,支撑光刻的技术是15年研究的结果,Intel, Samsung, 和 TSMC这几家公司共同资助了ASML的一些研发活动。简而言之,如果没有全球供应链及其提供的专业化服务,EUV光刻技术的快速发展将永远不会发生。

有效利用国际供应链的能力部分是某些国家在半导体行业占据领导地位的原因之一(比如日本和美国)。无晶圆厂模式对于全球半导体行业至关重要(尤其是美国),因为它使该行业能够分散资本投资的风险,从而使无晶圆厂公司不必承担巨额资本的风险或用于制造工艺技术的研发投资。

早在1990年代,美国和日本的半导体产业处于同等地位,全球市场份额相当。在那之后,美国企业(即总部位于美国的企业)保留了全球半导体市场的一半左右,而日本的份额已降至不足10%。造成这种情况的一个主要原因是,日本公司从未真正利用全球价值链,而是倾向于将大部分前端制造留在日本。相比之下,美国半导体产业利用全球价值链,允许其他国家或地区(尤其是中国台湾地区)的企业专注于制造,组装,测试和封装,而总部位于美国的公司则主要专注于高附加值活动(品牌,研发,芯片设计,以及探索如何将芯片组用于从智能手机到自动驾驶汽车到物联网应用等各种高附加值产品)。

在过去的三十年中,两者的不同发展模式使美国和日本的半导体行业发展相差悬殊。美国公司能够通过利用专门的价值链合作伙伴来保持较低的生产成本,使其更具成本竞争力。这并不意味着美国不应采取鼓励行业内国内生产和研发的激励政策;但是全球供应链一直是美国在该领域领导地位的关键。

全球半导体供应链分散和供应商众多的另一个优势在于弹性和冗余性,这种优势有助于克服供应链中断所带来的困难。许多情况已经证明了这一点,包括2011年日本东北地震和海啸,2004年和2018年印尼发生的大地震和海啸,甚至是最近的冠状病毒危机。

尽管一些国家(或国家政策制定者)要求完全国有化的闭环半导体供应链,但全球化的供应链除了具有经济成本较低的优势之外,还可以由于其弹性而带来诸多益处。

许多国家制定了针对半导体行业的综合国家竞争力战略。本节将重点介绍这些国家/地区的策略。

(一)中国大陆

2014年6月,中国政府发布了《促进国家集成电路产业发展的指导方针》(中国“国家集成电路计划”),该报告要求中央,省和市政府投资1500亿美元以全面促进集成电路的发展,进而打造一个理想的闭环半导体生态系统,并在研发,设计到制造和ATP的半导体制造的各个领域都能实现自给自足。作为该计划的一部分,中国计划在2025年能实现中国公司使用的70%半导体芯片由国内公司制造。截至2017年,半导体行业协会(SIA)估计中国已经筹集了800亿美元(目标是1500亿美元)。2019年10月,中国宣布新增2042亿元人民币(289亿美元)的国家半导体基金以追加投资,该基金由中央和地方政府支持的企业提供资金,其中包括国家烟草专卖局(STMA)和国家开发银行股份有限公司。

2020年初,中国工信部宣布了一项“新基础设施建设”,力求在未来五年在AI,数据中心,移动通信和其他项目上的投资至少为1.4万亿美元。这对中国的半导体行业至关重要,因为通过该基金进行的投资将理想地用于使用中国半导体制造的数字技术领域。

截至2019年,中国占全球半导体芯片制造的17%,到2030年,这一份额预计将增长到28%,这在一定程度上要归功于中国政府目前为60多个新的半导体工厂建设所提供的资金。分析师预计,到了2035年,中国不可能实现其自给自足70%的目标,而它将能够用国内设计的半导体来满足其国内需求的25%至40%。中国将半导体行业视为其数字化发展的关键甚至是其最广泛的经济增长计划,同时也证明了自己愿意利用一切手段开发世界一流的半导体产业。

(二)欧盟

2013年5月,欧盟委员会宣布了整个欧盟范围内的微纳电子元件和系统战略。该战略的实施计划要求欧洲公司和政府“2025年在该领域投资至少350亿欧元(414亿美元)”。为了支持该战略,2014年欧洲启动了两项新方案:欧洲领导者电子元器件和系统联合承诺(ECSEL),该计划为电子元器件和系统的研究,开发和创新项目提供资金,以及IPCEI (欧洲共同利益的重要项目)工具。迄今为止,26亿欧元(31亿美元)已用于投资ECSEL项目中的51个,涉及到1600多个研究,开发和最终用户组织,进行协作研究和创新。尽管如此,包括Friedrich Dornbusch博士在内的一些专家写道,在过去的五年中,“欧洲成员国在半导体战略上的协调不够。”为了解决这一问题,欧盟委员会于2018年提出了解决方案。数字经济与社会的欧盟委员玛丽亚·加布里埃尔(Mariya Gabriel)开展了“促进欧洲电子价值链的研究”。最终的战略文件概述了八步行动计划,以振兴欧洲在电子和微电子领域的竞争力:1)扩展欧洲的合作伙伴成功模式;2)继续投资于强大的微电子制造业;3)制定战略主权计划;4)创建从IP到产品的平滑创新路径;5)推行战略设计计划;6)创建电子价值链设计工具;7)建立电子教育和技能工作小组;8)建立用于高级计算技术的欧洲研究基础设施。

也许最重要的是,在2018年底,欧洲委员会批准了“欧洲微电子共同利益计划(IPCEI)”,这将促进四个欧洲国家(法国,德国,意大利和英国)在微电子领域的跨国合作项目。该计划允许使用国家援助来提高微电子产业的竞争力。29个欧洲公司直接参与了微电子ICPEI,其中包括40多个子项目,这些子项目可分为5个技术领域:节能芯片,功率半导体,传感器,先进的光学设备和复合材料。IPCEI的资金来自参与国本身,而不是欧盟。

该战略中还值得注意的是“呼吁制定特定的“主权”计划,以支持和开发关键电子组件的必要资产,从而确保能对欧洲战略性基础设施和系统中的安全可靠的部分进行访问和控制。”这些主要指“航空航天,国防,安全和关键基础设施的必要技术,组件和产品线。”虽然国家安全系统和国防平台中极其依赖于半导体的可靠性,这种需求也是可以理解的,但欧洲仍应尽可能地与盟国供应商更少地纠结于“数字主权”的概念。然而不幸的是,“数字主权”在欧洲已经越来越普遍。

(三)德国

2019年,德国联邦经济和能源部向欧洲微电子计划捐款2.75亿欧元(3.12亿美元),以提高欧洲半导体产业的竞争力和创新能力。从2019年到2021年,德国承诺投入总计10亿欧元。2020年6月,德国联邦教育与研究部(BMBF)推出了2个新的资助计划,总价值为4,500万欧元(5,000万美元),旨在开发“可信赖”的电子产品。通过所谓的“ Zuse”计划,德国的BMBF计划投资2500万欧元(约合3000万美元)支持3个处理器开发项目。此外,从2021年开始,德国还将再投资2000万欧元(约合2500万美元),用于开发一个“可信赖的生态系统”,将国内硬件和软件组件集成到其中。德国的BMBF仍在评估这些计划将在多大程度上由德国实施,还是说会作为更广泛的欧洲微电子计划的一部分。(四)日本

尽管日本在半导体创新领域的领导地位拥有悠久的历史,并拥有持久的技术能力和人才基础,但近年来日本的半导体行业却萎靡不振。如前所述,这种现状可部分归因于日本对无晶圆厂制造模式的迟钝。另一个原因则是1986年的《美国-日本半导体协议》,其中日本同意限制其对美国的半导体(特别是DRAM芯片)出口,并将美国制造的存储芯片在日本的销售额增加到其市场的10%。在1990年代和2000年代的大部分时间里,日本的半导体和更广泛的技术行业面临的挑战是,日本的ICT部门倾向于将自己与全球市场隔离开来,从而遭受由于市场和技术隔离所产生的“加拉帕戈斯岛综合症”,最终导致许多日本公司在全球经济体中没有竞争力。实际上,尽管日本公司在1982年占据了全球半导体产业的35%,但该国在全球半导体产业增加值中所占的份额却降至不到10%,而日本现在只有1家公司位居全球半导体营收的前15名。日本经济产业部门在2016年题为“促进创新的举措”的报告中承认了日本产业的缺陷(包括半导体产业),该报告将当今的挑战归因于其对环境变化的响应延迟,封闭的研发投资,私人公司的短期经营,人员和资金的流动性低以及与全球网络的隔离。

为了应对其中一些挑战,日本通过了《工业竞争力法》,并颁布了《日本振兴战略》,该战略旨在“振兴日本经济并且提高在日本经商的企业的产业竞争力”。近日,日本的Society 5.0概念阐明了日本对数字化未来的愿景,该愿景呼吁日本应成为“专注于AI应用”的领先半导体制造商。

(五)南韩

2019年,韩国贸易工业和能源部(MTIE)推出了一项新的半导体竞争力战略,旨在使韩国在国际半导体竞争中处于领先地位,并在未来10年内投资1万亿韩元(8.3亿美元)于下一代半导体技术开发和17,000名高端专业人员培训。该战略包括专门用于创建无晶圆厂业务基金的1,000亿韩元(8,300万美元),同时还呼吁开发一个叫做“联盟2.0”的合作平台,该平台将涉及25家私立和公立组织,这些组织对系统半导体有很高需求并且能够在短时间内具备竞争力,“联盟2.0”的重点在于五个主要战略领域:汽车,生物技术,能源,基于物联网的家用电器,机械和机器人。该计划要求韩国在保持半导体存储芯片制造领先地位的同时,到2030年能够在无晶圆厂(即芯片设计)领域占据10%的市场份额。此外,MTIE于2020年7月宣布,韩国将在材料,零件和设备行业投资超过5万亿韩元(合41亿美元),以确保为韩国的主要出口国稳定供应。其中,有2万亿韩元(16亿美元)将分配给2021年该国3个最重要的产业,包括半导体,生物技术和未来的移动性产业。

(六)美国

2017年,奥巴马政府的总统科学与技术顾问委员会(PCAST)撰写了关于“确保美国在半导体领域的长期领导地位”的报告,该报告提出了基于以下方面的美国半导体竞争力愿景:1)在国内竞争激烈的行业中,政府所提供的研发投资和政策支持的旨在发展和吸引人才,改革公司税法和改革许可证政策;2)打击外国创新重商主义;3)推动该行业一系列变革性创新。尽管议程中涵盖了诸多真知灼见,但它缺乏实际战略以鼓励更多美国半导体晶圆厂的建立。特朗普政府尚未明确制定该行业的正式战略,但从奥巴马战略中汲取了一些要素,包括采取措施与中国半导体相竞争。特朗普政府则对华为施加了出口管制限制,特朗普政府还鼓励美国和外国公司增加在美国的半导体制造活动,这在某种程度上促使2020年台积电承诺在美国亚利桑那州建立一个新的晶圆厂。

美国政府还与国会主要成员合作,提出了两项旨在加强美国半导体竞争力的新立法(自两项法律合并以来)。首先,参议员约翰·科宁(R-TX)和马克·华纳(D-VA)引入了两党制的《为美国法案创建有用的半导体生产激励措施(CHIPS)》,随后是汤姆·卡顿(R-AR)和查克·舒默(D-NY)的参议员引入了2020年的《美国铸造法》(AFA)。

此后,两项法律合并,合并版本被纳入《2020年国防授权法》(NDAA),并于2020年7月在众议院和参议院通过。(注:NDAA立法现在将提交会议委员会,在那里将进行进一步的谈判,包括预算超支,因此以下数字反映了初始立法提案中所涵盖的预算要求。

除了授权的12亿美元的预算外,众议院版本的立法中的R&D,NDAA中的立法不包含特定的授权金额)。该立法包括加大联邦在半导体研究和技术开发领域的投资,采取激励措施以鼓励半导体制造设施在美国本土设立以及增加对该行业投资的税收抵免。除此之外,该立法还指出:

1、提供100亿美元(CHIPS法案)至150亿美元(AFA)的对等赠款,用于与WTO保持一致的州/地方激励措施,以吸引半导体制造设施,这将有助于与其他同样采取激励措施的国家/地区进行竞争;

2、在五年内投资120亿美元(数据来自CHIPS法案,而AFA法案要求50亿美元),用于美国国家科学基金会(NSF),能源部和国防高级研究计划局(DARPA)等机构的半导体研究;

3、设立7.5亿美元的多边安全基金,以支持安全微电子和其供应链的开发和采用;

4、创建一个美国半导体制造研究所和一个国家半导体技术中心,以研究和设计先进半导体原型;

5、对半导体设备和设施支出实