科技金融——内生型经济的转型动力(三)

添加时间:2019-11-06 点击次数:1068

科技金融——内生型经济的转型动力(三)

(远望智库技术资本实验室 杨川)

(1)就业率(2)通胀率(3)国民收入增长率能够支撑GDP质量的经济发展模式,就是内生型经济模式。内生型经济不再靠单纯的投资与消费来拉动。内生型经济会产生竞争力顺差,这个顺差是不依赖汇率、关税以及任何贸易保护手段所形成的出口优势。本文将从内生型经济的增长动力与动力机制的角度,探讨中美贸易战背景下的中国经济增长模式的转型路径。

中国正在面临劳动力和土地等成本上升所带来的非竞争力顺差缩小的压力,即依赖劳动力优势的产业正在向外转移。这个转移趋势与贸易战无关,更多的是市场化的“去产能”和“供应链转移”。 无论是主动去产能还是低端产业自发向外转移,中国经济都面临着一系列转型的挑战,包括产业的技术升级和创新能力提升,资本市场和金融市场支持技术进步的模式创新,以及财税体系和教育制度支持创新驱动战略的改革等等。 无论中美贸易战是否发生,中国经济依靠“投资拉动”、“债务驱动”和“出口推动”的动力边际效用递减已经到了极限区,宽松的货币政策在信用体系不健全的中国可能不会引发“流动性陷阱”,反而会导致房价和股市泡沫和金融失信等债务危机。因此,根据以往的历史经验,宽松的货币政策不会对中国经济有任何益处只会加剧危机。 中国经济只有一条重振之路——深化实施创新驱动战略,主动向内生经济转型。 自十八大以来,围绕创新驱动战略的“双创”活动轰轰烈烈,但是中国经济似乎并未找到向“创新型国家”转型的路径。房价和地价上涨,实体经济萎缩这些“实冷虚热”的现象表明,标志GDP质量和内生型经济发展的动力尚未形成,价值投资机会匮乏。在宽松的货币政策刺激下,资金只能流向房地产和股市投机、P2P等领域。2015股灾就是宽松的货币政策所致,而近些年的P2P乱象,也是“储蓄大国资本富裕,贬值压力无处可去”的无奈。因此创新驱动战略是好的目标和方向,但是缺少实现这个战略的动力机制与模式。 创新驱动战略在探讨创新动力机制与模式力之前,先从GDP质量和经济增长动力的角度总结一下三种经济形态:要素型经济,效率型经济和内生型经济。这三种经济形态不是可以严格划分阶段的,存在一定程度的相互叠加。 要素型经济依靠的是有形要素投入产生的增长动力,比如低劳动力成本,低环境成本和低成本资本等。要素型经济是全球自由贸易所产生的资本与技术的自由流动,在进入新兴市场国家的工业化过程中形成的。在低劳动力成本等禀赋优势获得早期资本与技术积累后,要素型经济就会出现,并以较高速增长的态势吸引更多的资本和技术进入。要素型经济解决了短缺经济的贫困问题。在要素型经济中,也有技术的作用,但技术并不是主要动能。改革开放初期,就存在大量手工产品出口换汇,大量低端和有工业污染的产能从发达国家进入中国等现象。但是要素型经济一旦要素优势不再,经济就会陷入衰退。 效率型经济是依靠效率改进的技术进步,通过生产效率来降低价格和扩大消费水平的经济。在没有改变供给和消费结构前,单纯供给侧效率的提升会带来供给过剩。经济增速也会因此放缓。此时,央行不得不用宽松的货币政策来刺激经济。释放流动性的手段并不能增加有效需求,提高实体经济的投资回报率,反而会推升房地产等金融资产价格的上涨。美国2008年的金融危机,以及中国经济的产能过剩与高房价现象,本质上就是效率型技术进步所带来的全球范围的供给过剩和就业不足所导致的经济衰退,在宽松的货币政策下催生了金融资产泡沫。 人类通过技术进步在近50年里从短缺经济时代进入到供给相对过剩时代。这个时代的特征就是产能过剩、资本过剩。因此,如果不实现效率经济向内生经济的转型,所有刺激经济的手段,如宽松的货币政策和积极的财政政策都会失灵,并且产生极大的副作用。很多宽松的货币政策都是在资本富裕时期实施的。在资本没有投资意愿的情况下,通过增发货币使其贬值的手段强迫储蓄去投资与消费,通过降息、降准释放流动性去解决所谓的“通缩”,这是一种无视经济结构改变,标本皆不治的加重病情的治疗手段。 今天的中美贸易冲突,很大程度上是就业岗位之争。理论上讲,效率型经济如果固化供给端,即产品和服务的品种不变,只是质量改进和数量提升,市场需求很快会饱和,增长无以为继。而只有在供给端创造新的需求,即,提供新的产品和服务,改变消费结构,才有可能为经济带来繁荣和持续增长的动力。 内生型经济就是通过技术的发明和创新,创造出新的需求。新需求可以产生新的消费结构和增长方式。比如互联网、人工智能、新能源、新材料以及生物技术等可以改变人的生活方式和对自然资源的过度依赖。只有内生型经济,才可以避免要素型经济和效率型经济中出现的要素投入边际效用递减律,解决因供给端固化导致的供给过剩和增长动力下降。比如对住房的需求,在产能不断扩张后,一定会进入需求饱和的周期。供给过剩不仅会带来库存和跌价的问题,更会带来减产和就业率下降的问题。因此,只有内生型经济才能通过创新避免需求饱和周期带来的经济衰退和滞涨。需求才是经济增长的根本动力。所有贸易冲突围绕的都是对需求的争夺。只有通过不断创新来引领和创造新的需求,经济增长才可持续。创新驱动战略就是要构筑这样的内生动力。中国今天正处于效率型经济阶段,在贸易战和高端技术封锁的环境下,面临着向内生型经济转型的压力和挑战。因此,创新如何驱动已经不是单纯的技术创新层面的问题了,而是要在模式、机制和体制上改革和创新。如果还是靠政府加大科技投入,靠举全国之力来搞创新,这个转型几乎不可能实现。

内生型经济与创新动力模式

内生经济增长模型

2018年诺贝尔经济学奖颁发给了建立“内生经济增长”模型的保罗·M·罗默。该模型的经济含义和政策结论是:

(1)增长率随着研究的人力资本的增加而增加,与劳动力规模以及生产中间产品的工艺无关。大力投资于教育和研究开发有利于经济增长,而直接支持投资的政策无效。

(2)经济规模不是经济增长的主要因素,而人力资本的规模才是至关重要的。一个国家必须尽力扩大人力资本存量才能实现更快的经济增长。经济落后国家人力资本低,研究投入的人力资本少,增长缓慢,经济将长期处于“低收入的陷阱”。

(3)由于知识的溢出效应和专利的垄断性,政府的干预是必要的。政府可通过向研究者、中间产品的购买者、最终产品的生产者提供补贴的政策以提高经济增长率和社会福利水平。

保罗·M·罗默的理论基本上是全要素经济理论的延伸。

所谓“全要素生产率”(Total Factor Productivity,TFP)的增长,通常叫做技术进步率,是指全部生产要素(包括资本、劳动、土地,但通常分析时都略去土地不计)的投入量都不变时,而生产量仍能增加的部分。全要素生产率增长率并非所有要素的生产率,“全”的意思是经济增长中不能分别归因于有关的有形生产要素的增长的那部分,因而全要素生产率增长率只能用来衡量除去所有有形生产要素以外的纯技术进步的生产率的增长。

所有有形的要素,都符和投入的边际效用递减律。唯有“全要素”增长模式不受边际效用递减律的制约。内生型经济就是要找到避免“边际效用递减规律”的发展方式,这个发展方式就是创新驱动方式。

从全要素和内生增长理论得出以下结论:技术创新是经济增长的源泉,而劳动分工程度和专业化人力资本的积累水平是决定技术创新水平高低的最主要因素。

劳动力红利的误区

内生经济模型指出,可持续经济增长的增长率(即内生动力),与科技人力资本的投入(教育和培训)和科技研发的投入相关,与劳动力规模和直接投资无关。也就是说,以劳动力规模为优势的劳动力红利在内生动力的贡献上,并没有起作用。换句话说,经济增长一旦通过技术进步进入到效率型经济阶段,劳动力规模的优势就不突出了。比如在全自动生产线和智能制造,无人技术应用领域,仅仅作为成本要素的劳动力规模反而成了社会的负担。这就是为什么当中国出现劳动力红利时,美国和欧洲等发达国家却出现了失业率的上升。因为从全球的角度,劳动力是过剩的,所谓劳动力红利其实就是劳动力成本优势,这个优势背后,又是落后地区以牺牲劳工福利和安全保障、环境与健康换取的。因为抛开劳动力成本去谈劳动力红利,就无法解释为什么在亚洲经济高速发展阶段,欧美等国的同样年轻劳动力人口为什么没有产生红利的原因。

Young(1995)使用超越对数总量生产函数,对东亚新兴工业国家的全要素生产率(TFP)的增长率进行了测算,Young的研究表明,东亚新兴工业国家,如香港、新加坡、中国台湾、韩国,在经济高速增长时期,其TFP的增长率是很低的。这说明在上世纪八、九十年代,这些国家的增长模式主要还是要素型经济模式。

从上世纪东亚国家的发展模式,到德国和日本的发展模式,我们大致可以看出,经济增速不代表经济质量,决定经济质量的基础是产生内生动力的经济与社会环境。

创新驱动力模式

保罗·M·罗默的内生经济模型指出:

经济规模不是经济增长的主要因素,而人力资本的规模才是至关重要的。经济落后国家人力资本低,研究投入的人力资本少,增长缓慢,经济将长期处于“低收入的陷阱”。

用投资,甚至投资不足通过举债来拉动经济的模式(债务型驱动模式),就是在做单纯经济规模扩张的动作,这与去产能和去杠杆的经济政策完全背道而驰。如果经济转型没有发生,任何积极的财政政策都会是上面相互矛盾经济政策的麻烦制造者,只能加剧经济衰退的风险。

因此,研发投入与产生人力资本的教育投入才可能产生创新驱动力和内生经济动力。

然而,一个国家是不是加大了研发投入和人力资本培育的投入,就可以成功实现向内生型经济转型了?对于这个问题,经济学家只是提供了内生经济增长的模型,但没有给出具体的路径和操作方案。就像创新驱动战略给出了正确的目标和方向,但缺少实施的路径与方法一样。

不论是保罗·M·罗默的内生经济理论,还是创新驱动战略,都没有具体分析过一个经济发展的重要动力源——资本动力。

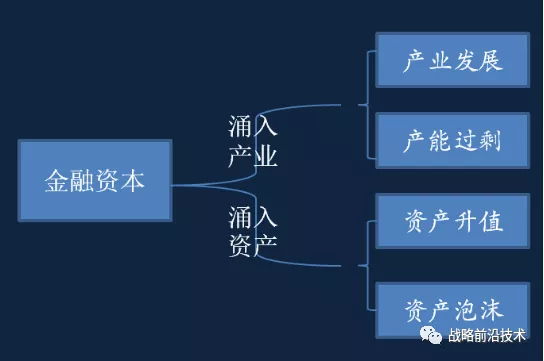

如果从资本动力入手,我们会发现,不同的资本,会产生不同的经济增长方式。如下图所示:

传统的金融资本是利弊兼具的。进入产业,会形成助力产业发展的产业资本,但也会带来产能过剩;进入资产市场,会促进要素流动与配置,但也产生资产泡沫。

在效率型经济时代,金融资本会在产业景气周期获得满意的产业投资回报。产业资本也会通过证券化(IPO上市)获得资本市场的融资,不断扩大和升级。但是单纯的供给端效率提升很容易就碰到需求端的天花板,这时的产业资本投资回报就会出现拐点,投资回报开始下降,资本市场的股票价格也开始下跌。此时,因经济下滑,宽松的货币政策就会随之出台,货币贬值趋势推动大量富裕资本只有进入房地产和其他可以保值的资产市场,资产市场的高收益又吸引资本从实体经济流出,造成对实体经济的进一步抽血,实冷虚热的经济衰退由此开始。

效率型经济模式给出了一个问题,依靠传统资本无法摆脱“实冷虚热”的周期律。那么依靠什么样的资本才能带来经济可持续增长的动力呢?答案是“技术资本”

技术资本就是内生经济时代的创新动力资本。它可以通过不断产生价值洼地的方式,吸引金融资本进入创新驱动领域,消化掉大量“资本深化(capital deepening)”时代不断积累的过剩资本。从而会抑制资本进入与经济质量提升无关的资产市场(即除了股票市场以外,以博取资产差价为盈利手段的投机市场),减少经济泡沫的产生与金融危机的出现。我们把这个功能称之为“资本绿化”。也就是资本成为经济质量提升的动力,而不是单纯经济数量GDP体量增加的动力。毕竟土地和房产堆积出来的GDP与芯片等高科技产生的GDP不可等价。

保罗·M·罗默的内生经济理论没有在资本形态方面做更多的研究。这恰恰是中国在经济转型的今天所面临的重大课题。后续文章将在以技术资本为基础的科技金融领域做一些实践性的探索,期望能从借鉴、学习和实践中积累出更多的经验,发现更多的规律,逐步形成具有中国实践特色的科技金融理论体系。