天使投资3.0:创新驱动与生态构建

添加时间:2021-09-27 点击次数:601

导语:十四五期间,我国将继续深入推进创新驱动战略,努力建立高水平自立自强的创新体系,为创投行业提供了巨大的发展机遇,同时也提出严峻挑战。在这样的背景下,天使投资行业如何将自身发展与国家战略相结合,如何在构建硬科技创新生态、推进科技成果转化等方面发挥更大的作用?

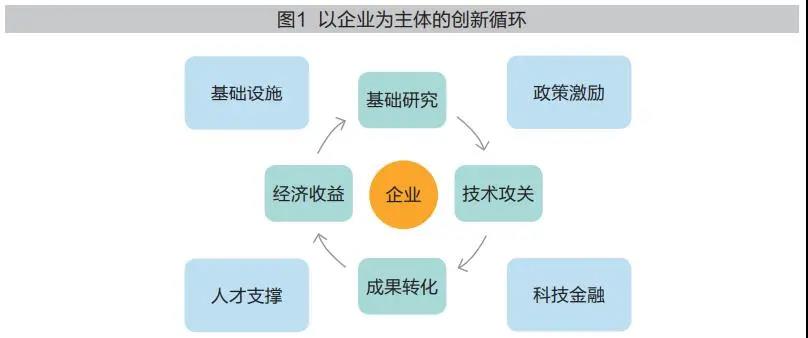

构建以企业为主体的创新生态系统

我国天使投资:从1.0到3.0

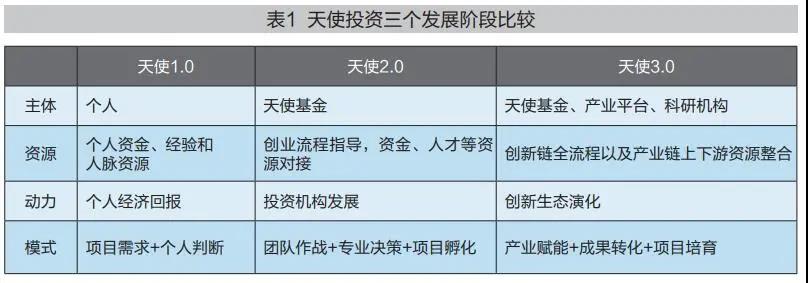

天使投资作为风险投资的一种形式,泛指那些对种子期和初创期的创业企业提供资金帮助的投资者和投资行为。天使投资能够对初创企业早期生存发展提供关键支持。有国外学者对13个天使投资集群横跨21个国家的投资案例进行了实证分析,发现天使投资能够使初创公司前三年的存活率提升14%-23%。从生态的视角来看,天使投资能够扩大初创企业规模,增加创新生态中创新主体的多样性,为创新主体与创新环境之间进行频繁的试错与应答提供支持,进而促进创新生态的可持续发展。过去20年,我国天使投资先后经历了以个人驱动为主的1.0阶段和以机构驱动为主的2.0阶段(见表1)。天使1.0阶段始于2000年之后,随着互联网、信息技术等行业快速发展,很多海归回国创业并投资初创企业,同时带动了本土成功企业家进入天使投资行业,代表人物包括雷军、沈南鹏、李开复、蔡文胜等。这一时期的天使投资通常由个人主导,通过个性化的投资逻辑和判断进行投资决策,并调动个人资金、行业经验及人脉资源为初创企业提供支持。

从2006年开始,一些专业天使机构逐渐进入人们的视野,如华创资本、创新工场、真格基金等,行业逐步进入由机构驱动的2.0时代。这一时期的突出特点表现为投资的专业化和组织的网络化。一方面,天使机构借鉴创业服务平台的做法,推出“天使+孵化”的模式,整合各类资源为初创企业提供更全面、更专业的服务。另一方面,各类天使网络组织如天使投资人俱乐部、天使投资联盟等搭建了投资人信息沟通与共享的平台,投资人和机构之间通过“合投”的方式降低投资风险,避免恶意竞争,行业由单打独斗模式逐步升级为团队作战。随着行业规模的快速增长,天使投资行业也面临一些发展瓶颈,比如新兴科技领域的早期投资专业性强、风险高,投资人难以作出准确判断,同时投资人也缺少可持续的资源支持创业者。同时,国际局势动荡、新冠疫情、科技进步、逆全球化思维等外部因素,进一步加剧创业投资的不确定性。笔者认为,为了应对内外部挑战,天使投资应当从机构驱动的2.0阶段向创新生态驱动的3.0阶段转变。天使投资机构以及投资人要积极融入区域创新生态,与其他创新主体和群落之间加强交互,共同演化。一方面,天使投资机构应当加强产业平台的连接,加强与企业创投(corporate venture capital,CVC)的合作。大企业通常具有丰富的行业经验和产业发展洞察,能够弥补投资人在项目判断与产业资源对接等方面的相对劣势;而天使投资机构可以成为企业发展CVC的助推器。另一方面,天使机构还可以加强同高校和科研机构的联系,将科研成果与产业需求相结合,积极引导科研成果转化,从“找项目、抢项目”逐步发展为“开发项目、培育项目”。通过与创新源头的连接,天使投资的模式可以从改造、培育、孵化项目发展为主动策划和邀请创业者进行创业。综上,生态驱动的天使3.0模式要求天使投资行业积极融入创新生态,与其他市场主体和创新主体之间建立广泛和深入的连接。而在我国现行体制下,不同机构与体系之间的对接互通难以通过市场机制自发完成,这在创新生态研究中通常被称为“演化失灵”,而解决演化失灵的问题需要政府和政策发挥更加积极的作用。

政策支持助力天使投资行业模式升级与动力转换

在创新生态系统中,制约创新成果产出及转化的“演化失灵”具体表现为两个方面:一方面是主体的多样性受到限制,比如市场主体的创新和转化意愿不强,市场准入政策限制新进入者等;另一方面是由于创新要素循环不畅,使得创新主体和不同群落之间的交互沟通受到限制。针对演化失灵,政府的支持重点在于通过综合的政策工具与手段,优化营商环境,破除体制机制壁垒,搭建各类平台,促进创新主体之间以及主体与环境之间对接互通,实现多主体、多资源的全局优化。生态之所以是生态,在于一群异质性主体基于某个共同愿景、在某种共有制度的协调下开展价值共创。因此,构建生态的过程也就是确立共有制度的过程,其中势必包括新旧制度逻辑的融合。新生态的涌现与新旧生态融合,往往需要一个强有力的生态主的协调和推动。由于早期创业投资的复杂性与不确定性,生态主需要处理好生态架构与环境复杂性之间的适配性,同时也需要有能力调动不同主体的意愿与积极性。从这一点来看,政府或许可以更加积极地扮演生态主的角色,促进天使投资行业与创新生态之间加速融合。

构建天使发展新格局的行动建议

近年来,国家和地方纷纷出台政策鼓励、支持创业投资特别是天使投资的发展,而深圳天使母基金的成功经验刺激很多地区纷纷规划筹备政策性天使母基金。然而,政府的功能主要在于创新生态的构建者和提供者,搭建平台以整合各方面创新资源。在此基础上,创新生态中的各类主体要共同努力,把握国家发展与产业变革的机遇,以推动天使投资、培育初创企业为突破口,促进创新生态的繁荣发展。

大企业:抓住战略机遇,布局产业变革中的技术增值

随着5G、人工智能、大数据等技术的涌现和发展,很多大企业面临商业模式重塑与数字化转型升级的挑战。企业在探索数字化转型升级的过程中,要不断获取并吸收、应用先进的技术成果。行业中的龙头企业可以积极探索并发展公司创投(CVC),通过投资科技型创业公司进入新的技术领域,并结合自身业务推进技术转化应用。大企业通过CVC参与早期投资一方面能够帮助自身在产业变革中加快布局新技术、新领域,提升创新能力,另一方面能够为创业公司提供技术创新平台,拓展创业公司通过并购退出的渠道,从而促进整个创业创新生态良性发展。创业公司:利用政策支持,拓展自身的资源渠道

科技型初创公司在早期阶段不仅需要获得外部资金以平衡开支,更需要对接产业上下游资源推进技术市场化应用。创业公司在寻求外部合作机会的时候,往往需要知名投资机构或政府给予信用背书,以降低信息不对称带来的不利影响。在政府母基金发展较为成熟的地区,创业公司应当积极联系有母基金支持的投资机构,这类投资机构通常被称为“Government-Sponsored Venture Capital”(GSVC)。GSVC经过了母基金的筛选评估,普遍具有较强的专业能力,能够为初创企业发展提供更有力的支持。同时,GSVC帮助初创公司获得政府背书,有利于企业提升社会认可度从而获得更广泛的资源支持。创投机构:积极参与早期投资,提升综合服务能力

政府母基金通过参股设立子基金的方式,降低了创投机构参与天使投资的风险预期。创投机构在充分的政策及市场评估基础上,创投机构要积极与政府部门沟通,以适宜的规模和方式参与早期投资,作为政策手段的重要补充,推动区域天使投资和创业生态的发展。在这一过程中,投资机构也能够加强前瞻性和战略性投资布局,提高潜在经济收益与自身品牌价值。创投机构要充分了解区域的产业发展环境特点,加强与产业平台的沟通对接,因地制宜制定投资策略。同时,创投机构要不断提升资源对接能力,为创业公司提供市场、人才、技术、渠道等全方位赋能。科研机构:以更开放的姿态融入创业创新生态

政府支持天使投资发展为科研机构加强成果转化提供了新的平台和机遇。高校和科研机构可以加强与政府母基金的合作,建立专项基金推动已有成果的市场化应用,这种模式在深圳天使母基金的实践中已经取得了很好的成效。同时,科研机构要继续加强与各类企业主体的沟通互动,基于产业发展需求开展有针对性的研究,并通过与初创企业建立联合实验室等方式加速技术迭代与应用。更重要的是,科研机构要抓住新一轮科技管理体制改革的机遇,建立开放灵活的政策,鼓励科研人员参与市场化的创业创新活动,促进创新资源的有效流动。政府:坚持市场主导,推动有效市场和有为政府更好结合

过往国内外经验表明,创投政策要想实现预期目标,关键是要最大程度地减少行政干预。地方政府在制定天使母基金政策时,应当破除以往招商引资的思维定式,充分尊重市场规律,让专业的人做专业的事。同时,创投产业的发展离不开相关制度环境的保障。除了制定天使发展专项政策以外,地方政府还应当持续完善创业投资相关的法律法规,优化监管环境、营商环境、信用环境,严格保护知识产权和投资人权益,建设高标准市场体系。在政策制定和实施过程中,政府要“有所为,有所不为”,在市场失灵的领域及时补位,在市场主导的环节大胆放手。