浏览次数:654 发布时间:2021-01-20 09:29:44

2020年12月19日-20日,2020中国母基金50人论坛在北京钓鱼台国宾馆5号楼举行。本届论坛,由中国科技金融促进会风险投资专业委员会和中国母基金联盟主办,母基金研究中心协办。

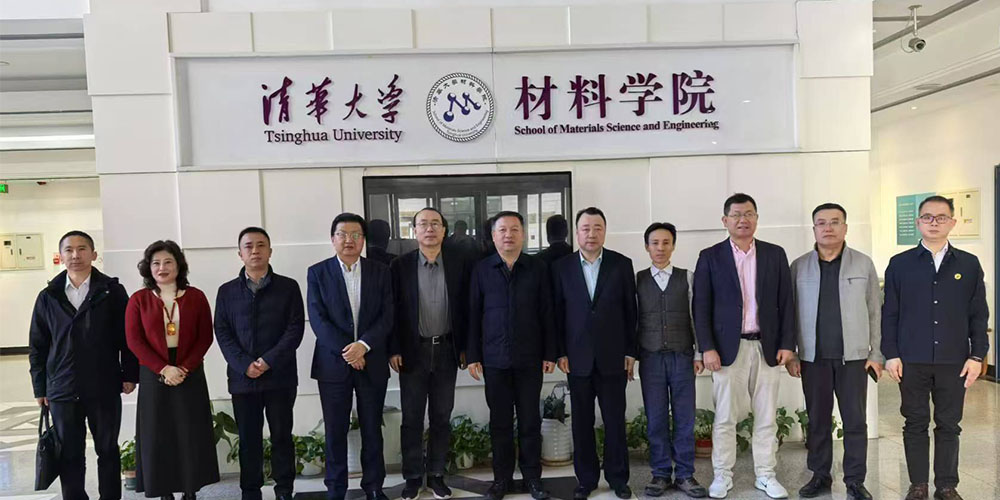

图为“资本市场的‘冰火两重天’”圆桌论坛

在以“资本市场的‘冰火两重天’”为主题的圆桌论坛中,主持人蔚来资本管理合伙人朱岩,对话嘉宾复星创富副董事长兼联席总裁丛永罡,致道投资总经理王晓春,中汇金资本联合创始人何红,花城创投创始主管合伙人、CEO童红梅,赟汇资本董事长鬲江慧,对募资环境趋势的判断、募资难题的解决、一级市场投资的回暖、风投领域的关注与规避等热点话题进行了讨论。

01 资本市场缘何“冰火两重天”

有观点指出,当前的股权投资行业呈现出“冰火两重天”的现状:退出端利好不断,IPO火热,迎来退出大年,募资端却持续冰冻,募资难题亟待解决。

鬲江慧指出中国和国外的情况完全是“冰火两重天”,中国的投资行业已经趋于稳定,但国外还是日益严重。

童红梅认为,“2020年新基金发行规模突破三万亿,达到史无前例的规模,但都在二级市场上,不在一级市场上,这说明市场上钱非常多,但是一级市场募不到钱。社保基金做的一个调研说明了原因,二级市场的投资回报率为15%及以上,但一级市场即便投的是头部机构回报率也才12%。2021年可能比2020年更不好过,对募资市场,应该把大的资金,像社保资金、母基金,第一是投到头部机构,第二是投到可以取得资金的黑马机构,如果都不是,那么可以投有特色的机构。有特色的机构其实有两点共性,第一就是要专业,第二是要求真务实、要讲业绩。”

就中汇金资本的发展,何红介绍,2020年是非常错综复杂的一年,2020年对投资公司的机会,就是IPO加快,过会率加大。中汇金的资金主要来源是政府的引导资金,整个资金规模50%以上来自于政府引导资金,险资还在慢慢放开。

她表示,为了获得政府引导基金的资金,第一是要有特色,并且要对擅长的领域和板块深耕下去。第二是要落地,把所有的功课都做在前面,产业引导基金有时间的要求。第三是要长情陪伴。

王晓春补充,“因为政府管引导基金的思路是和社会化母基金不一样的,所以资本接触最多可能是政府的引导基金。其实GP最终就是服务机构,服务机构要满足最后出资人的利益,政府引导基金出资人有特殊的利益,比如说招商、服务,这些利益必须被满足出资人才更愿意提供支持。要拿引导资金的钱需要充分做好时间的预算,一般六到十二个月左右,另外要有一个很好的LP资源配合做事。不过还是要回归到本质,回到内心追逐自己想要的一些好的项目。”

对于GP的投资,丛永罡认为在注册制之前,很多GP喜欢投两端,要么很靠后、要么很靠前,事实上靠后的上市比较快,“有非常多的企业在高成长阶段时已经规模很大,成长阶段GP投不到一级,二级投进去了,这个现象让GP重新看成长型的公司,这是最近比较有意思的趋势。但是成长类的公司有一个很重要的问题,就是它的好大家都知道,比如今天十个GP有九个投大消费。市场现在有很多时候分歧不是对项目好不好的分歧,而是要不要去追、像打牌一样加个注。突然发现这个时候我们变成了乙方,变成了企业服务公司,本质上就是服务机构,从LP视角看来也变为乙方了。所以其实GP募资现在比较难受,因为过去都很高,现在突然在LP面前不断被摩擦,这需要心态的转变。”

02 投资领域的“冰与火”

与2020年二、三月份疫情期间的投资寒冬相比,近期的一级市场似乎出现了投资的“小阳春”,有研究数据显示,从2020年第二季度开始,VC/PE 的投资案例数量和新募集基金的数量均有了明显的提升,增幅均达60%。对此,各位嘉宾展望了新的投资机会与思考。

朱岩讲了在汽车领域的投资心得,他认为,汽车领域投资、数字化和低碳化去改变汽车出行物流等大行业的财富创造机会目前才刚刚开始,但是已经创造出了非常大体量的公司,比如说特斯拉、宁德时代,投这些公司的投资人所得到的回报将会成为以后最主流的财富创造点。

“我以前专注新能源化,自动驾驶的到来对汽车出行、对能源产业的影响非常深刻。中国原来煤炭占能源的比例非常大,现在随着电池成本大幅降低,随着可再生能源成本大幅降低,随着可持续能源、更清洁的能源成本会大幅降低,怎么把这个机会捕捉到,蔚来资本会深入探讨。”

丛永罡提出了一个关键词:“溢出”,即每一个阶段过渡饱和开始向外溢出的时候,就会做出新的转型。他指出,互联网从2010年发展到2020年已经在市场里开始有溢出现象,就是说有人离开大厂开始创业,他们把握着大厂里的运营渠道,能够支撑类似双十一等极端场景足够大的数据规模和场景规模,同时在其他行业有相关的基础、这批溢出的人才,无论是品牌运营者还是技术类的创业者,都可能会进入到成熟领域把整个公司武装起来,这些人是值得被关注的。

王晓春认为,从募资端来讲,除了政府引导基金外,还可以关注地方政府产业开发区,这一部分国企的诉求和引导资金诉求不一样,募资可以往这个方向转。中方财团参与的S基金、国外的并购基金、有特色的专业基金,这些方面可能是未来募资的方向。投资端持续看好军民融合军工产业,这个产业在持续增长,但是有美元背景和外籍背景的基金不建议参与,因为越管越严。

对于募资和投资,何红谈到,募资端的政府产业引导资金量比较大,超过十万亿,社保资金两万亿,还有在新兴产业中政府引导基金是非常重要的LP来源。投资端方面可以追求以技术驱动的新兴板块,比如互联网板块、航天板块。

童红梅补充,募资这一块2020年遇到很多地产商要转型,他们通常会找GP做一个基金以帮助招商引资,作为服务机构可以给他们做基金的转换,要迎合行业里边GP各方面的力量来满足产业转型升级。投资方面要有理性的思考,不要做风口过去以后留下来的。

鬲江慧指出,“2019年中国GDP大概是美国的66%,中国制造业对标美国的160%,信息技术是美国的30%,医疗卫生是19%,未来相信中国可以成长到与美国同量级的体量。5G未来的发展是值得被关注的,这一块以后会打造万亿级的市场。在投资界大家有一个共识,要投两类企业,一类是改变世界的企业,可以归结为科技类的企业;一类是世界改变不了的企业,很多消费类企业是这种代表。”